2019 年行業仍處筑底階段,業績依然承壓

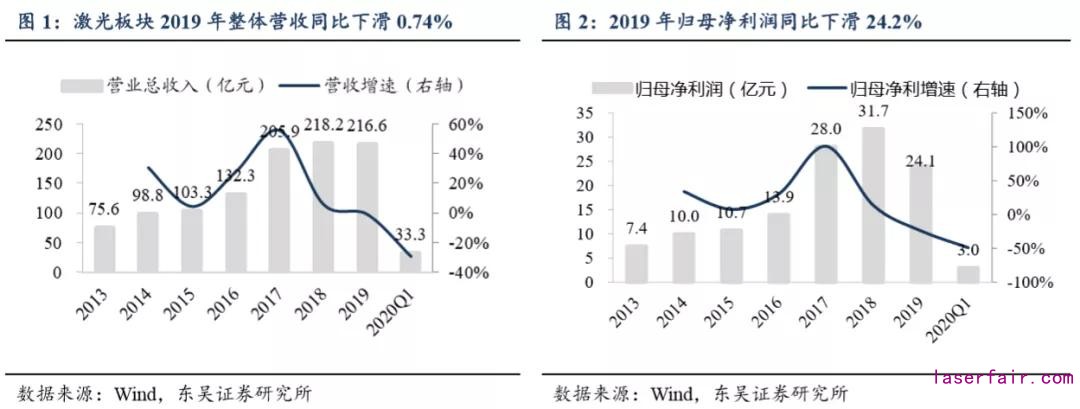

激光板塊2019年受下游需求放緩+激光器價格戰影響,整體業績依然承壓。2019 年 激光設備板塊共實現營收 216.6 億元,同比-0.74%,歸母凈利潤 24.1億元,同比-24.2%,2019年受宏觀經濟影響,下游廠家投資意愿減弱,國內激光設備市場增速持續放緩,市場競爭愈加激烈。同時,中游激光器價格戰也導致產品盈利承壓。

2020Q1受疫情影響業績降幅較大。2020Q1激光板塊營收及凈利潤有所下滑,共實現營收33.3億元,同比-29.1%,歸母凈利潤3.0億元,同比-49.1%。業績同比大幅下降主要是武漢光谷是我國目前最大的激光產業基地,受新冠疫情影響,部分企業2月份完全停工停產、訂單發貨和驗收受封城影響受阻。

激光行業仍是朝陽行業,切割、焊接、超快等應用市場依舊廣闊,我們仍長期看好行業前景。目前行業仍處于筑底階段,但長期來看:價格下降將帶動激光設備性價比提升,不斷打開新應用場景(主要是對傳統CNC、電弧焊的替代市場),帶來需求提升;隨著未來宏觀經濟好轉,長期來看有望帶動熔覆、清洗、3D打印等新興市場放量,貢獻行業增速,景氣度將回暖。

分公司來看,2019年營收增速最高/最低的分別為帝爾激光/杰普特,營收增速分別為91.83%/-14.80%;歸母凈利潤增速最高/最低的分別為金運激光/大族激光,凈利潤增 速分別為 111.88%/-62.63%。

從產業鏈來看,激光器承壓更為明顯,激光加工設備受應用行業不同出現分化。中游激光器企業銳科激光、杰普特和上游激光晶體企業福晶科技業績下滑幅度較大,我們認為主要系激光器價格戰導致公司營收和盈利能力承壓。下游激光加工設備企業華工科技、帝爾激光分別受益于 5G 投資力度加大、光伏行業高增速,業績表現靚麗,而部分激光加工設備企業的業績良好表現也帶動了激光切割設備數控系統龍頭柏楚電子整體業績高增。大族激光業績大幅下滑主要系消費電子大客戶設備需求周期性下滑及中美貿易摩擦導致部分客戶資本開支趨于謹慎。

2020年Q1營收增速最高/最低的分別為帝爾激光/金運激光,營收增速分別為 21.66%/-68.70%;歸母凈利潤增速最高/最低的分別為光韻達/金運激光,凈利潤增速分別為59.39%/-261.91%。行業整體受到疫情影響較為嚴重,隨著各企業陸續復工復產,各企業經營將恢復正常。

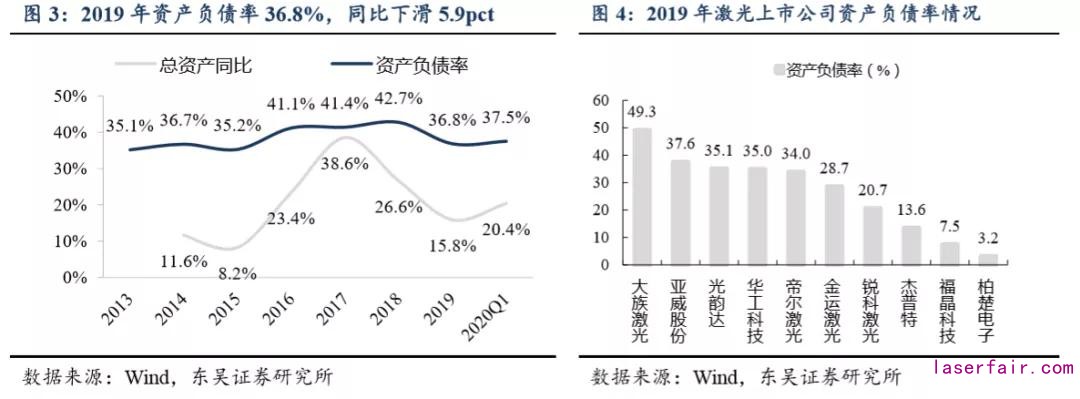

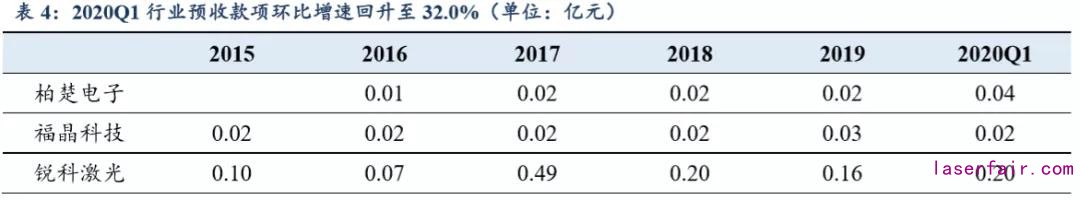

總資產同比增長15.8%,資產負債率整體下滑

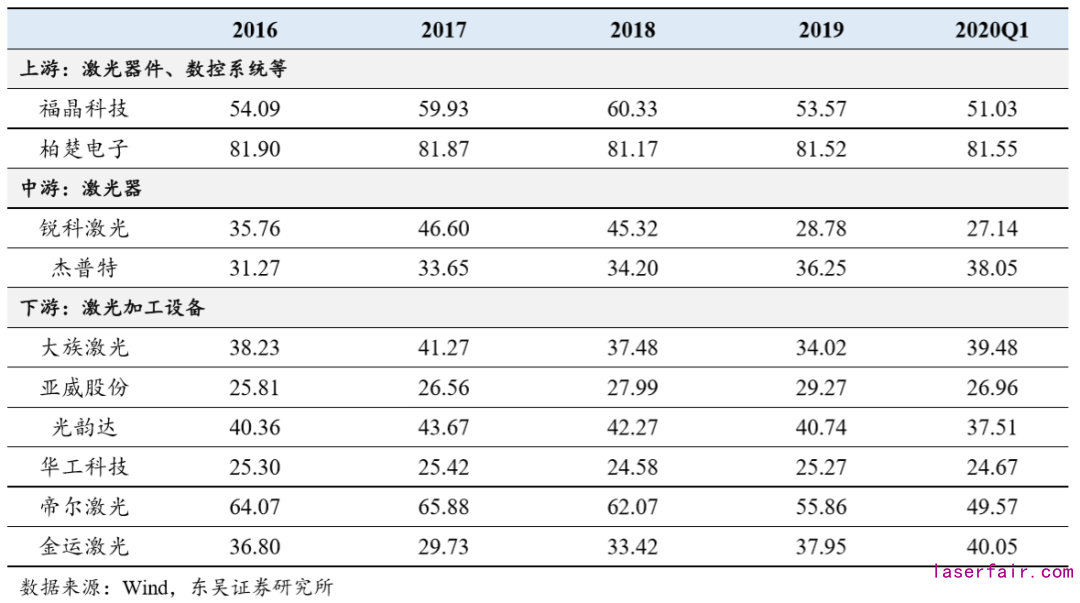

總資產同比增長15.8%,保持穩健增長。2019年激光設備板塊資產共計429.6億元,同比+15.8%,板塊資產負債率為36.8%,同比-5.9pct,主要受柏楚電子、帝爾激光、杰普特上市募資大幅降低資產負債率及大族激光本年度歸還短期借款較多致負債大幅減少所致;2020Q1激光設備板塊資產共計439.6億元,同比+20.4%,板塊資產負債率為37.5%,同比-4.4pct。分公司來看,上游元器件及數控系統企業和中游激光器企業資產負債率較低,下游激光加工設備企業資產負債率較高,主要系生產及銷售模式差異。

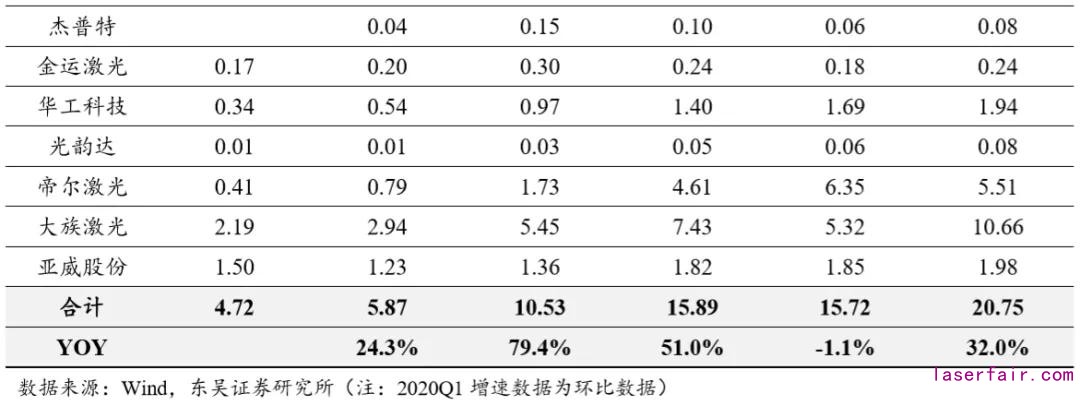

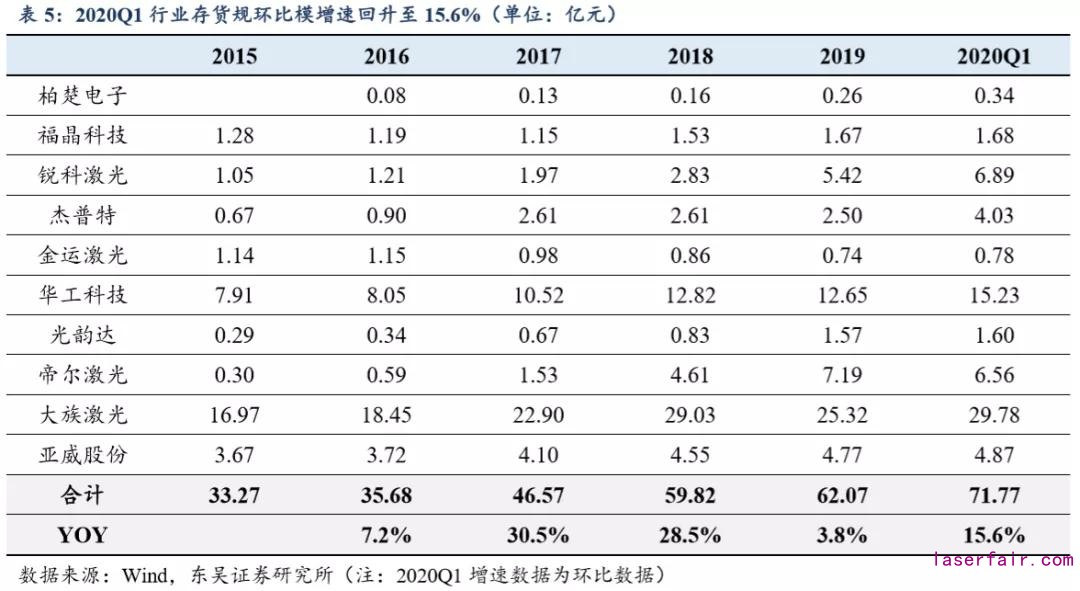

負債端,2019年激光板塊預收賬款合計15.72億元,同比下滑1.1%,2020Q1 行業 預收款項較 2019 年回升,合計 20.75 億元,環比+32.0%,其中柏楚電子、大族激光增幅居前,預收款項分別環比增長138%/100%。資產端,2019 年激光板塊存貨規模共計 62.07 億元,同比+3.8%。2020Q1 存貨規模增速較 2019 年回升,存貨規模合計 71.77 億元,環 比+15.6%,其中杰普特、柏楚電子、銳科激光增幅居前,存貨規模分別環比增長62%/34%/27%,主要系原材料儲備增多以支撐后續生產。預收賬款+存貨環比改善顯示行業趨穩,將支撐 2020 年整體業績修復。

凈利率、ROE 惡化,行業盈利能力觸底

ROE 水平惡化至 9.1%,同比-6.2pct。受行業不景氣影響,激光板塊資產盈利能力進一步惡化。2019 年激光行業ROE為 9.1%,同比-6.2pct,到達近年來 ROE 低點,其中大族激光、銳科激光 2019 年 ROE 分別為 7.49%、15.02%,分別下滑15.0pct、18.9pct,下滑較為明顯。2020年第一季度,行業ROE為 1.1%,同比-1.8pct。

2019年板塊毛利率為33.3%,同比-2.3pct,盈利能力下滑。2020Q1板塊毛利率36.4%。同比+1.2pct,Q1 行業毛利率首度回升。

板塊凈利率仍在筑底,期間費用率有所上升。2019年板塊期間費用率有所上升,為22.7%,同比+1.4pct;2020Q1期間費用率為28.9%,同比+6.1pct,主要系因疫情停產營收大幅下滑,而員工工資等費用仍需支付。毛利率下行疊加費用率上行導致2019年行業凈利率下滑至 11.1%,同比-3.4pct;2020Q1 行業凈利率為 8.9%,同比-3.5pct,達近年來新低。

分公司來看,2019年毛利率增幅最高/最低公司分別為金運激光/銳科激光,分別變 動+4.53pct/-16.54pct。2020Q1 年毛利率增幅最高/最低公司分別為銳科激光/亞威股份, 分別變動+6.51pct/-2.69pct。

2020Q1激光器企業毛利率情況出現好轉。2019H2后IPG未跟進激光器降價,我們預計IPG將退出價格戰,將更多精力轉向歐美小而美的定制化市場,大規模、結構性價格戰將結束。預計2020年激光器整體價格下降幅度為20%-30%(光纖激光器市場價格正常降幅),降幅較 2018H2+2019H1的50%降幅顯著趨緩,激光器企業毛利率將逐步修復上行。

2019年及2020Q1現金流凈額日益健康

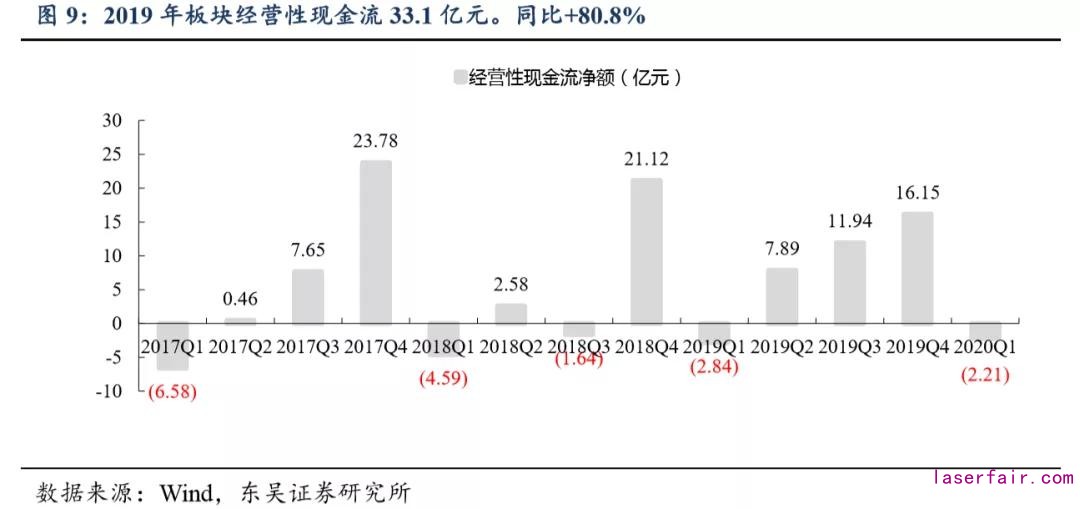

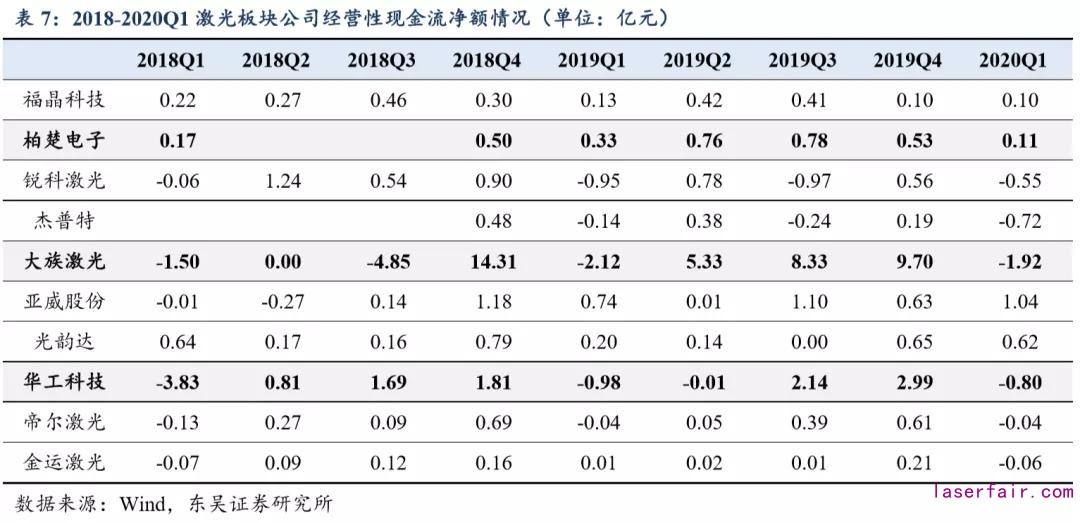

現金流凈額整體日益健康。2019年經營性凈現金流凈額為33.1億,同比+80.8%, 規模創近年歷史新高,主要系華工科技、大族激光、柏楚電子等激光加工設備及設備數控系統企業銷售回款良好,華工科技、大族激光、柏楚電子2019年經營性現金流凈額分別為4.13/21.23/2.40億元,同比增長 782.1%/166.6%/72.1%;2020Q1激光板塊經營性凈現金流凈額為-2.2億,同比+22.0%,現金流情況整體保持健康。

轉載請注明出處。

相關文章

相關文章

熱門資訊

熱門資訊

精彩導讀

精彩導讀

關注我們

關注我們