一、 前言:從異質結電池的產業化開始說起

近年來,資本市場對于異質結電池項目的投資熱情持續升溫。根據 Wind 的統計信息,2019年以來,包括愛康科技 、東方日升 、通威股份 、山煤國際 ,中利集團 在內的多家上市公司陸續發布了與異質結電池相關的投資規劃。參考當前單位產能的投資額,我們預計,上述各公司異質結 電池項目的投資規模有望突破 150 億。

高漲的投資熱情很大程度上源自于產業對于傳統電池的性能焦慮。隨著技術紅利的逐漸消失,當前 PERC 電池的效率已逼近理論轉換效率天花板,進一步提升的空間有限,因此,為了進一步提升電池效率,降低電池成本,尋找新一代的電池技術成為一眾廠商的共同選擇。此時,憑借出 色性能表現,異質結電池開始走進了大眾的視野。

然而,相較于 PERC 電池發展的成熟,當前的異質結電池仍處于起步階段,未來異質結電池的工藝技術將如何演繹?其產業化路徑該是怎樣一幅景象?相關的電池項目的投資節奏又會呈現出哪些規律?為了回答以上的這些問題,我們將通過歷史案例的研究,尋找其中的答案。而作為上一代的高效電池技術,PERC 電池與異質結電池存在著大量的相似之處。所以,在接下來內 容里,我們將對 PERC 電池過去十年的發展歷程進行復盤,并希望以此作為切入點,進一步洞悉 異質結電池產業化的發展規律。

二、 追本溯源,復盤 PERC 電池十年發展歷程

(一)源起(1989-2012):PERC 電池誕生于上世紀八十年代,2012 年“863”專項推動國內產業化進程

PERC 電池技術最早起源于上世紀八十年代。PERC 全稱為 Passivated Emitter and Rear Cell, 即鈍化發射極及背局域接觸電池,最早起源于上世紀八十年代。1989 年,澳洲新南威爾士大學的 馬丁·格林教授的研究組在 Applied Physics Letter 上首次正式公布。通過光刻、蒸鍍、熱氧鈍化、 電鍍等新增工藝的加工,PERC 順利完成了實驗室制備,而根據當時反饋實驗數據,PERC 電池 實驗室的轉換效率達到了 22.8%,遠優于常規電池。與常規電池相比,PERC 電池最大區別在于 背面介質膜鈍化。從電池結構的角度,PERC 電池與常規鋁背場電池的結構是較為相似的,但兩 者最大的區別在于,PERC 電池在背面進行了介質膜鈍化,具備鈍化疊層。這使得 PERC 電池能在降低背表面復合速度的同時,提升背表面的光反射,提升了電池的轉換效率。另外,由于增量 工藝流程的緣故,相比常規電池產線,PERC 電池需要新增沉積背面鈍化疊層的設備。

常規電池轉換效率瓶頸凸顯,PERC 電池量產被再度提上日程。盡管上世紀八十年代,PERC 電池早已在實驗室完成研發,但在隨后的二十年里,PERC 電池產業化進程卻一直處于停滯狀態。但隨著常規的鋁背場電池的轉換效率逐步逼近 20%的效率天花板,傳統的工藝改良已經無法 滿足日益提升的效率需求。如果要進一步突破 20%的效率瓶頸,則需要采用更為先進的電池 技術。考慮到 PERC 技術對電池轉換效率提升明顯,工藝簡單,成本低廉,且與當時電池生 產線高度兼容,因此,PERC 電池的量產被再度提上日程。

“863”專項的啟動,宣告我國 PERC 電池的產業化進程正式拉開帷幕。事實上,早在 2008 年,國內的電池企業已經陸續對 PERC 類電池產業化展開研究;然而,最具標志性的一幕發生在 2012 年。當年 7 月,由中電光伏牽頭承擔的 2012 年度國家 863 項目“效率 20%以上低成本晶體硅電池產業化成套關鍵技術研究及示范生產線”子課題啟動會議在南京正式召開,包括中電光伏、晶龍實業、西安銀泰、河北工業大學、南京航空航天大學以及西北大學在內的企業以及科研院所單位均出席了本次會議。本次會議對 PERC 電池的量產項目明確提出了兩方面的要求:1)高效 率:PERC 電池的轉換效率要在 20%以上;2)規模化生產:產線產量規模高于 35MW。“863” 專項的啟動,宣告我國 PERC 電池的產業化進程正式拉開帷幕。

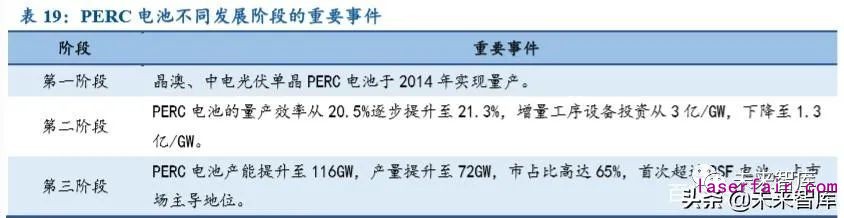

在此后幾年時間里,隨著產業化進程的不斷深入, PERC 電池出貨量呈現出爆發式的增長態 勢。為了更好地梳理這一進程,根據不同時期 PERC 電池出貨量、PERC 滲透率以及產能情況,我們將其劃分成三個階段,并圍繞電池產能、市場競爭格局,設備發展情況等多個角度,對以上 的各個階段情況進行重點分析。

(二)萌芽(2012-2014):PERC 電池實現初步量產,核心設備供 應以國外廠商為主

1、產能與設備市場規模

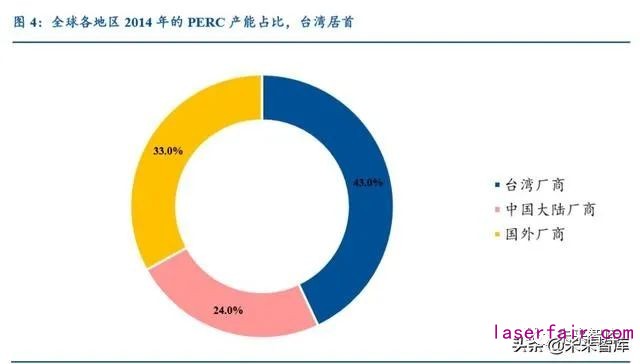

PERC 電池處于技術驗證階段,以試驗產能為主,增長迅速但總量較小。根據行業統計數據, 2014 年全球 PERC 電池的產能規模為 2.5GW,相比 2010 年,大幅增長 2GW。其中,我國臺灣 地區 PERC 電池的產能占比約 43%,全球領先。雖然 PERC 電池的產能已有所增長,但由于企業 擴產目的是驗證 PERC 技術可行性,所以擴產的規模有限。另外,相比于 2014 年全球/臺灣/國內 約 70/ 10/ 47GW 的電池產能,PERC 電池此時的產能占比僅為 3.6/11/13%,占比極低。

在早期發展階段,設備市場規模極小。2014 年以前,由于 PERC 電池尚處于早期的發展階 段,下游電池廠商仍以試驗產能為主,新增產能規模有限,因此,PERC 相關的生產設備的市場 空間極小。

2、量產進展

國外廠商率先實現 PERC 電池產業化,臺灣廠商迅速跟進。2012 年,德國最大的組件廠商 Solar World,使用氮硅化物作為背部鈍化原料,率先實現 PERC 電池的商業化,打開了 PERC 電 池商用的可能性;同年,IMEC、RENA 和 SoLayTec 三家公司采用 ALD 技術,通過 IMEC 中試 線進行 PERC 電池小批量生產,在未使用 SE 結構的背景下,成功把電池的量產效率提升至 19.6%;2013 年,阿特斯 MWT/PERC 結構的光伏電池實現量產,電池平均的量產效率高達 20.57%;2014 年,韓華正式導入 2 條 PERC 產線,其中,電池轉化效率高達 20.2%。

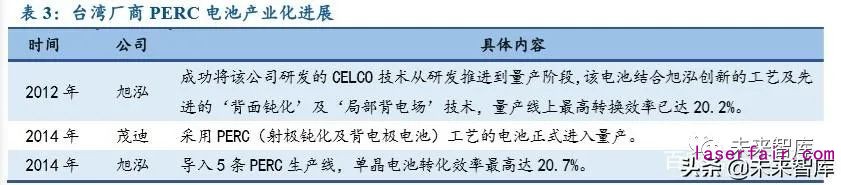

國外廠商在 PERC 產業化的道路上高歌猛進,臺灣廠商也不甘示弱。2012 年,臺灣廠商旭泓 研發的 CELCO 電池率先步入量產階段。該電池結合了“背面鈍化”和“局部背電場”技術,量產線上的最高轉換效率達到 20.2%;2014 年,旭泓加碼 PERC 電池,導入 5 條生產線,單晶 PERC 轉化效率最也進一步提升至 20.7%,茂迪采用 PERC 工藝的電池正式進入量產,效率達到 20.4 %。

國內 PERC 處于前期醞釀階段,2014 年開始實現小批量生產。晶澳是國內首家率先打通從 PERC 電池到組件的產業鏈條的企業。2012 年 6 月,公司 PERC 技術專利取得突破性進展;2013 年 8 月,晶澳宣布其成功提高了單晶電池的轉換效率,實現了轉換效率在 20%以上的 P-型單晶光 伏電池的生產,并稱其新型的高性能電池(Percium)將馬上投入生產 ;2014 年 2 月,晶澳發布 Percium 單晶組件,其中,60 片電池的 Percium 單晶組件功率達到了 285 瓦,比行業平均 60 片 電池單晶組件高出 20 瓦。其電池平均轉換效率超過 20.3%,比行業平均單晶電池轉換效率高出 1.3%。2014 年 6 月,公司 Percium 高效電池正式量產,量產電池平均轉換效率達到 20.4%,在業 內率先實現 P 型電池量產轉換效率超過 20%。60 片電池組件隨后便開始量產,量產主流功率達 到 285W,年底主流功率進一步達到 290W。從該新產品發布到量產,僅用時三個月。

同樣實現 PERC 電池量產的企業還有中電光伏。2013 年 6 月,中電光伏的研發人員成功制作 出效率達 20.3%的高效單晶電池,并開始進行優化和量產;2014 年 7 月,35MW 的 PERC 電池示 范線于 7 月實現批量化的穩定生產,內部測試效率達 20.44%。另外,天合光能的單晶 PERC 電 池也于 2014 年完成試制,轉換效率達 20.2%。隨著國內多家企業陸續實現量產,PERC 電池商用 的確定性增強,越來越多的企業進入 PERC 的競爭“賽道”。

3、工藝技術及設備發展

PERC 電池在背部進行介質膜鈍化,主要使用化學氣相沉積法,應用 PECVD 設備。PERC 電池的背部鈍化主要包括氧化鋁膜沉積和覆在其上起保護作用的氮化硅膜沉積。PECVD 法的總 原理是在低壓下用射頻(RF)分解前驅體,從而在反應室內的基片上形成沉積膜,在傳統鋁背場 電池中,PECVD 設備已經用于電池迎光面氮化硅減反射鈍化膜的沉積。為實現 PERC 電池背部 氧化鋁膜的沉積,PECVD 系統只需做兩方面的基本調整——引入三甲胺(TMA)前驅體和調整 凈化裝置,但因為 PECVD 總的沉積原理不變,設備商所特有的等離子體生成機制也無需改變, 所以在從傳統鋁背場電池轉向 PERC 電池時,已經相對成熟的 PECVD 設備是電池廠商的不二選 擇。

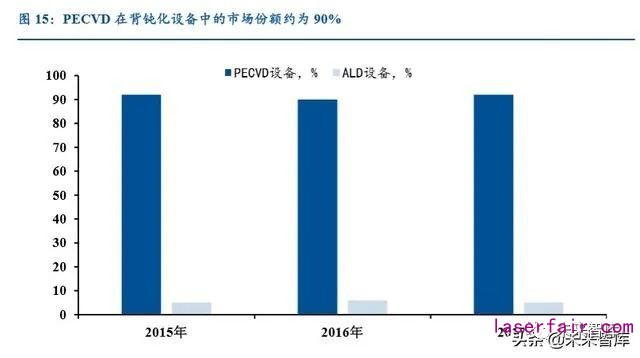

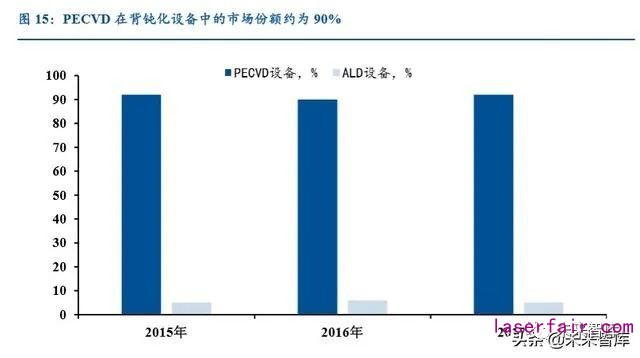

原子層沉積(ALD)設備經過調整也可用于氧化鋁沉積,但 PECVD 設備所占市場份額更大。 ALD 的特點在于氧化鋁膜是在原子層級上逐層生成,從而具有很好的階梯覆蓋性,且其成膜厚度 可控,在成膜質量方面略優于 PECVD。但盡管如此,PECVD 設備的追逐者仍多于 ALD 設備, 其原因在于:(1)電池生產商都已熟練運用 PECVD 設備進行電池正面的氮化硅膜沉積,并且 PECVD 設備在正面鈍化的應用中已經積累了巨大的裝機量,而成熟的設備在理論上易于升級以 用于 PERC 電池氧化鋁膜的沉積;(2)PECVD 設備可支持氧化鋁和氮化硅在在不同腔體的同一 工序中完成,而 ALD 設備只能進行氧化鋁膜沉積,需要額外的 PERCVD 設備沉積氮化硅膜;( 3) 電池生產商一直較為保守,考慮到諸如產能、產量、設備體積和占地面積等額外因素,PECVD 設備無疑成為 PERC 電池生產商的首選設備。

在 PERC 發展初期,核心設備供應以國外廠商為主。一方面,因為電池廠商在早期發展階段 的主要目的是驗證 PERC 技術的可行性,并實現穩定的量產,所以,在應用端更傾向于使用成熟穩定的國外薄膜沉積設備,而對成本因素的考量較少;另一方面,這一階段的產能擴張以臺灣地區和國外廠商為主力,所以,設備端優先使用海外供應鏈的產品,也較為符合電池廠商的采購原 則。因此,在 2012-2014,我們觀察到國外設備企業與電池廠商的一系列合作:2012 年,德國 CT 向 SolarWorld 提供管式 PECVD 設備;2013 年上半年,瑞士 Mayer Burger 的 PECVD 設備 MAiA, 已累計完成超過 1GW 的產能安裝;Singulus 在 2013 年與浙江鴻禧簽署高效電池生產合作協議,為其提供三氧化二鋁背鈍化技術設備以及先進的濕刻技術;SoLayTech 從 2013 年起,陸續給國 內一線光伏電池制造企業,供應 In Passion ALD 設備訂單,用于單晶 PERC 電池生產。

與國外成熟設的備相比,這一階段的國內設備仍處于早期起步階段。雖然自 2011 年起,國 內豐盛裝備、理想能源和中電科 48 所都有 PECVD 設備陸續下線,并在隨后的幾年時間內實現批 量銷售,但這一時期,國內 PECVD 設備還是主要應用于電池正面減反膜的沉積,尚未涉及背鈍 化,且早期設備在性能上仍與海外產品仍存在一定差距。而反觀國外設備,國外設備生產商在 2012 年已經可以提供 PERC 電池的整套解決方案。如瑞士 Meyer Burger 旗下的 Roth & Rau,通過與 InnoLas 合作,向客戶提供背鈍化 PECVD 系統和 ILS TT 激光開槽系統的整體方案;SoLayTec 和 Singulus也分別推出In Passion ALD系統和PERC電池生產解決方案Perceus,均成功應用于PERC電池的生產,并相繼獲得來自國內外廠商的設備訂單。因此,與國外的成熟設備相比,這一階段 的國內設備仍處于早期起步階段。

激光開槽設備也以國外設備為主。PERC 電池的背局域金屬接觸主要使用激光開槽設備實現, 德國 InnoLas Solutions 一直是 PERC 和電池切割等先進光伏制造工藝的技術領導者。2012 年, InnoLas 就與 Roth & Rau 共同研發出 PERC 電池的整體解決方案,應用其激光接觸開放 ILS TT 系統實現 PERC 電池的背部接觸,該方案可將單晶硅太陽能 光伏電池的轉換效率提高 1%。截止 至 2014 年,InnoLas 用于 PERC 太陽能電池加工的激光系統已經獲得近 1GW 產量的訂單,其設 備的激光加工速度可在 1600 至 3600wph 之間進行調節,正常運行時間超過 96%。而此時,國內 激光裝備行業的領軍企業,如帝爾激光 和大族激光 ,還尚未推出針對于 PERC 電池的激光設備。

(三)成長(2014-2017):PERC 電池投資吸引力凸顯,國產設備 供應商嶄露頭角

1、產能、產量與設備市場規模

2015 至 2017 年,PERC 電池進入高速成長區間,產能、產量快速提升。三年間,PERC 的 產能從 4.5GW 增至 28.9GW,年復合增長 153%,產量從 2.9GW 增至 17.9GW,年復合增長 149%。不僅如此,PERC 電池的產能和產量在全球電池中的占比也大幅提升,產能占比由 5.71%提升至 23.46%,產量占比則由 4.65%提升至 17.17%。從市場份額來看,PERC 電池的市場份額從 2015 年的 7%提升至 2017 年的 15%,而傳統鋁背場電池(BSF)則相應從 88%下降至 83.3%。從地區 來看,2015 年,國內 PERC 電池的產能就已經占全球 PERC 電池產能的 35%,位居世界首位, 而國外和臺灣則分別占 33%和 32%,此后,國內廠商一直保持并逐漸擴大這種產能優勢。

PERC 產能快速擴張,推動背鈍化和激光設備需求爆發式增長。根據前文分析,2015-2017 年新增 PERC 電池產能規模約為 27.3GW。這其中,作為 PERC 電池生產的核心工序,背鈍化和 激光開槽設備是最重要的增量設備。參考 CPIA 以及愛旭的設備投資數據,我們估計,2015-2017 年,背鈍化和激光設備的市場規模分別為 51.6/9.5 億元。呈現出爆發式增長的態勢。

2、市場政策

中國的“光伏領跑者計劃”在國內 PERC 電池發展的過程中扮演關鍵角色。“光伏領跑者 計劃”是國家能源局擬從 2015 年起實施的光伏扶持專項計劃,實施時,通過設定較高的技術和成本標準進行項目招標,中標單位進行相應的光伏發電示范基地建設。領跑者計劃中的中標技術產品將獲得國家和地方財政的支持,國家部分用電項目和各級地方政府使用財政資金支持的光伏發電項目,都要求采用“領跑者”先進技術產品的指標。所以,滿足“領跑者”技術標準的技術將被視為業內的新標竿,成為產業內的企業進行技術轉型和升級的方向。憑借更高的轉換效率, PERC 技術正是 15-17 年“領跑者計劃”的最大受益者。

2015 年的領跑者項目讓用戶看到 PERC 技術,單晶 PERC 組件用量占比 21%,在新型組件占比中遙遙領先。2016 年,PERC 產品的應用比例和規模進一步提升,PERC 組件用量占比達 30%, 其中單晶 PERC 組件占比約為 80%。2017 領跑者基地技術指標門檻有所提高,單多晶組件效率 所對應的電池效率約為 20.5%和 19.4%,以當年電池平均轉換效率來看,單多晶都需要采用 PERC 技術路徑才能滿足上述標準,所以,在 5GW 應用基地的中標項目中,采取 PERC 技術路徑的比 例高達 65.51%。這一方面證實了 PERC 技術的標桿性,在另一方面也預示著 PERC 技術將在接 下來幾年內爆發式增長。

光伏“領跑者計劃”也推動了多晶向單晶技術路線的轉化。由于 PERC 應用在多晶及單晶電 池上的效率有所差異,在導入 PERC 技術后,前者轉換效率絕對值可提升 1%以上,而后者絕對 值的提升約為 0.6%,所以在 PERC 技術崛起的背后,是單晶對多晶電池技術路徑的替代。縱觀 2015-2017 年三期“領跑者計劃”的中標項目,單晶硅組件的應用比例逐年升高,由第一年的 60% 上升到接近 90%,年復合增長率達到 18.59%,單晶 PERC 組件則由第一期的 21%上升至 55.28%, 年復合增長率達到 62.25%,單晶技術路線逐漸成為主流。

3、效率和成本

PERC 電池的轉換效率不斷提高。2016 年至 2017 年,單晶 PERC 電池的平均轉換效率為 20.5/21.3%,與傳統單晶電池相比,效率提升為 0.7/1%。同時,單晶 PERC 電池的最高轉換效率 不斷刷新,2015 年至 2017 年,最高轉換效率分別為 22.13/22.61/23.45%,轉換效率的差異顯著分 布于行業的頭部和尾部廠商之間。

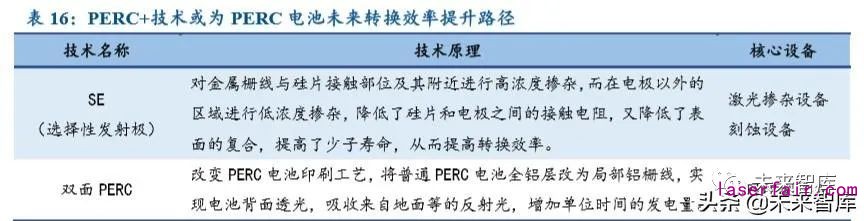

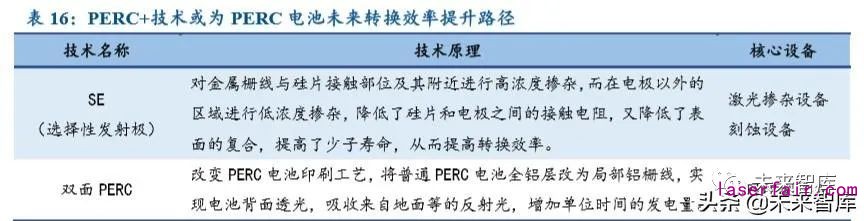

PERC 電池轉換效率的提升不僅源于其工藝的改進,還源于其技術平臺的友好性。這一時期, 單晶 PERC 光致衰減問題得到緩解,PERC 漿料質量提升,設備參數不斷優化,推動 PERC 電池 轉換效率不斷提升;另一方面,PERC 電池通過疊加其他高效電池工藝進一步提升其效率,SE(選 擇性發射極)工藝作為發射極側的優化成為焦點,根據 Taiyang News,大部分轉換效率高于 21.5% 的 PERC 電池都已疊加 SE 技術。未來,PERC 作為技術平臺的友好性,將進一步擴展其轉換效 率增長的空間。

隨著設備效率提升以及價格降低,投資于 PERC 產線的增量成本有所降低。2015 年,根據 晉能科技的數據,改造一條 100MW 的 PERC 產線,設備投資約 3000 萬元,保守估計,新增設 備 6 年折舊完畢,則 1GW 的產能每年攤銷約 0.5 億元,每瓦產能每年攤銷額約為 0.05 元/W。而 在 2017 年,根據愛旭股份(7.840, -0.11, -1.38%)的數據,240MW 的 PERC 設備投資約 6500 萬,假設該設備也以 6 年 進行折舊,則產線每年新增攤銷約為 0.45 億元,每瓦產能每年攤銷額約為 0.045 元/W。

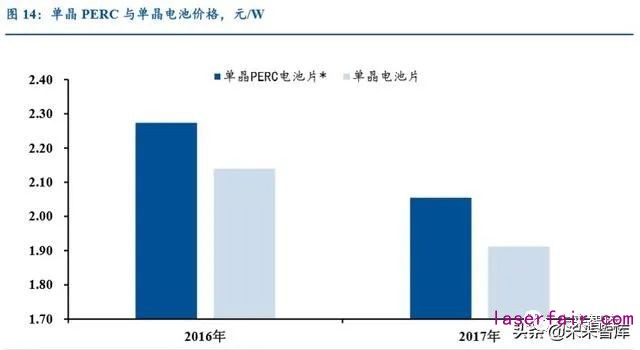

參考CPIA的數據, 2017年,單晶PERC與單晶電池平均轉換效率差約為1%。而根據Solarzoom 的價格統計數據,自 2017 年 3 月新增單晶 PERC 電池的報價,2017 年單晶 PERC 電池與單晶電 池的價差區間約為 0.25~0.35 元/W。考慮新增設備及有關材料的成本攤銷,保守估計,PERC 電 池將會獲得 0.18-0.28 元/W 元的增量利潤。若對傳統產線進行改造,升級改造投資的回收期僅為 1-2 年,單晶 PERC 產線的投資極具吸引力。

4、量產進展及產能格局

PERC 電池開啟市場化進程,國內廠商成 PERC 擴張主要動力。2015-2017 年,相較國內廠 商,國外電池廠商 PERC 的擴展進程有所放緩,生產成本是其重要原因。即使是早期在研發和量 產表現突出的 SolarWorld,但由于其生產基地位于德國和美國,生產成本也顯著高于中國電池供 應商。

這一階段,國內PERC電池市場格局呈現出多元化趨勢,市場的參與者數量較之前明顯增加, 整體而言,市場的參與者可分為以下三類:1)電池技術領先的組件廠商,2)迅速跟進的產業鏈 龍頭,3)新晉電池玩家。

技術領先的組件廠商將其優勢進一步拓展至 PERC 電池領域。作為最早實現 PERC 電池成 功量產的企業,晶澳在這一階段仍保持其領先優勢。2015 年,晶澳為首期光伏“領跑者計劃”的 大同項目供應 150MW 采用 PERC 技術的博秀(Percium)高效單晶組件,供貨量為 420MW,占比 近 50%。隨后,晶澳在 2016 年底將 PERC 產能擴產至 1.4GW,2017 年底 PERC 組件產能儲備達 到 3.1GW,晶科的單晶 PERC 產能也在 2017 年底達到 2.5GW。

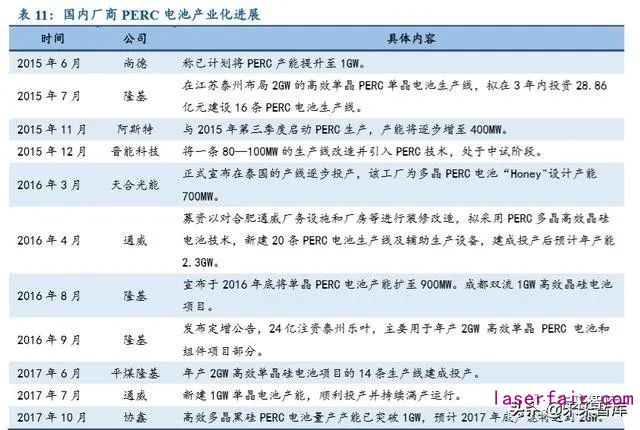

產業鏈龍頭企業迅速跟進,加碼 PERC 電池。2015 年,以隆基、尚德、阿斯特為代表的公 司紛紛擴產 PERC 產能。2016 年,天合光能多晶 PERC 電池“Honey”正式投產。同年通威進一 步轉向 PERC 電池業務,擬建 20 條 PERC 電池產線。2017 年,平煤隆基 2GW 和通威的 1GW 單 晶 PERC 產線陸續投產。另一方面,繼 2015 年晶澳率先得到領跑者的肯定后,2016 年的領跑者 基地中,更多的 PERC 供應商參與其中,隆基樂葉、晶科、協鑫集成(2.520, 0.01, 0.40%)、天合、晉能等均為領跑者 中標項目提供了 PERC 組件,2017 年,通威也加入“領跑者計劃”中 PERC 供應商行列。

新晉玩家押注 PERC,以期在新興細分市場彎道超車。以愛旭股份為代表的新晉玩家初露鋒 芒。2016 年,愛旭股份在實驗室進行管式 PERC 技術的研發并圍繞該技術取得系列專利,次年, 愛旭股份成功研發出管式 PERC 技術,并實現批量生產,同時推進雙面 PERC 技術的研發。2017 年,愛旭股份 3.8GW 的單晶 PERC 產線陸續投產,成為 2017 年第三批光伏“領跑者計劃”的核 心供貨商,第三批領跑者項目的雙面 PERC 組件大部分都是采用愛旭股份供應的雙面 PERC 電 池。全球前十大組件廠商中,有 9 家成為愛旭股份的客戶,愛旭股份的高效 PERC 電池產品得到 了終端客戶的普遍認可。

5、工藝技術與設備發展

延續上一階段的先發優勢,這一時期,PECVD 仍然壟斷 PERC 電池的背鈍化工序。根據 ITRPV 的估算,這一時期,PECVD 在背鈍化設備中的市場份額約為 90%,依然壟斷 PERC 電池 的背鈍化工序。

Meyer Burger 仍是市場上 PECVD 的主力供應商,但其也逐步面臨來自市場方面的壓力。 截至 2016 年末,MAiA 累計出貨量已達 12GW,然而 2017 年 PERC 電池的全球產能僅為 25GW。可見,在早期發展階段,Meyer Burger 乃是全球背鈍化設備的絕對龍頭。然而,伴隨著產業化進 程持續推進,Meyer Burger 逐步面臨來自市場方面的壓力:1)設備價格較為昂貴(以 MAiA 2.1 系統為例,其單臺售價約為 220 萬歐元);2)設備交貨周期較長(交貨周期約為 6-12 個月);3)設備存在產能瓶頸,難以滿足大幅增長的下游需求。因此,在下游市場對于 PERC 電池降本 提效,快速擴產的呼聲日益高漲的背景下,以上問題將對 Meyer Burger 市場出貨形成考驗。

國產 PECVD 設備的工藝日趨成熟,性價比不斷提升,營收和訂單快速增長。這一時期,以 國內老牌 PECVD 廠商捷佳偉創(62.000, -0.62, -0.99%)為例,該設備廠商持續推進適用于 PERC 的設備研發,取得階段 性成果。從價格上看,2015 至 2017 年,捷佳偉創 PECVD 設備的售價分別為 70.53/70.67/68.79 萬元/管,包括兩管、三管、四管和五管等不同型號。以一臺五管 PECVD 設備為例,由于售價與 管數大致成線性關系,我們估算,其售價有望從 2015 年的 353 萬元降至 2017 年的 344 萬元,遠 低于 Meyer Burger 的 MAiA 設備;從性能上看,其設備所產出的 PERC 電池,平均轉換效率可達 21.3%,效率水平位于行業前列。因此,設備的高性價比為捷佳偉創帶來銷售收入和訂單的快速 增加,2015 至 2017 年,捷佳偉創的營業收入年復合增長 88.51%,而與在手訂單緊密相關的預收 賬款,年復合增長率更是高達 117.53%。

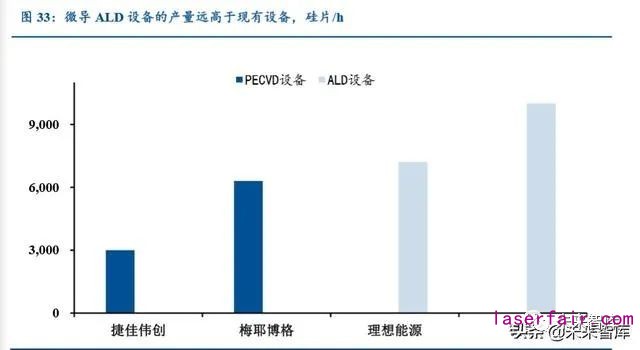

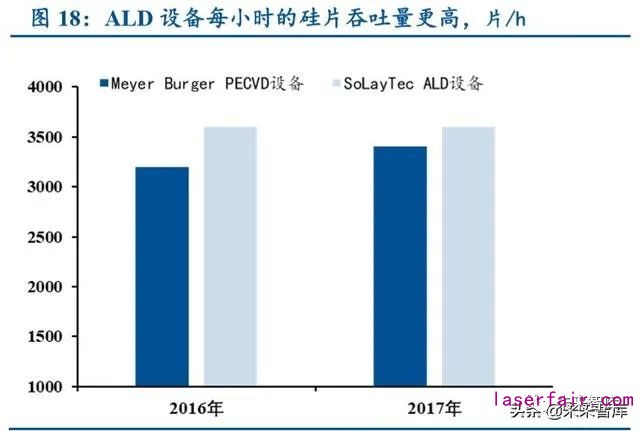

ALD 設備雖然市場份額有限,但或是未來降本提效的方向所在。盡管 PECVD 設備長期占據 市場的主流地位,但 ALD 設備的優勢也同樣明顯:1)每小時的硅片吞吐量高于 PECVD,電池 攤銷的單位固定成本更低;2)可以精控薄膜厚度,成膜質量更好;3)前驅體材料 TMA 消耗更 少,可減少運營成本。因此,在優化 PERC 電池效率,壓縮前運營成本的背景,ALD 設備有望成 為新一代的背鈍化設備,搶占更多市場份額。

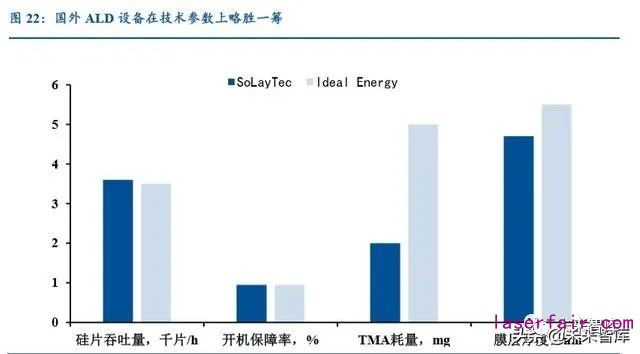

國外 ALD 設備在技術參數上略勝一籌,但國產設備正逐步得到市場認可。與早期就布局于ALD 設備的 SolayTec 相比,國內的代表廠商理想能源在開機保障率上與其持平,都達到 95%的 水平,而每小時硅片吞吐量約少 100 片,TMA 消耗量和膜層厚度也略高與前者。但是基于理想 能源批量 ALD 設備的研發,同時考慮到當前 PERC 生產的效率水平對膜層厚度的需求,兩廠商 在技術層面的差距并不顯著。理想能源的 ALD 設備在 2016 年實現量產,所生產的 PERC 電池的 效率可達21.36%,高于行業內同類技術平均20.6%-20.9%的效率水平。截止2017年6月,Ideal ALD 已經被多家國內電池廠商采用,累計出貨量超過 2GW,其客戶包括阿特斯、正泰、晉能、億晶 光電等廠商。

激光開槽設備逐漸實現國產替代,帝爾激光充分發揮其后發優勢。在激光開槽領域,雖然InnoLas 仍擁有舉足輕重的地位,但是在 2017 年,帝爾激光設備的市占率已達到 76%,占據大部 分市場份額。從技術上看,武漢帝爾激光的 PERC 太陽能電池激光消融設備,利用激光消融技術在電池鈍化層進行圖形化開槽,技術水平處于行業前列。從價格上看,帝爾激光一套設備的售價僅為 200 至 300 萬,遠低于國外同類產品。這一時期,帝爾激光的激光開槽設備被主流電池廠商 批量采購和使用,主要客戶包括天合光能、英利能源、阿特斯、晶科和晶澳等廠商。

(四)爆發(2018-2019):高收益引爆 PERC 產能投資需求,國產 設備儼然成為行業主流

1、產能、產量與設備市場規模

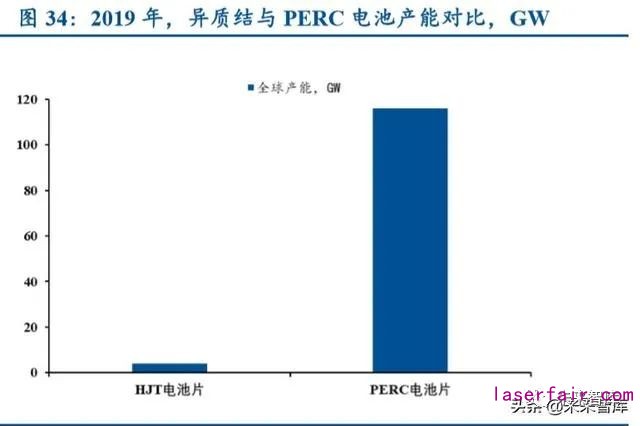

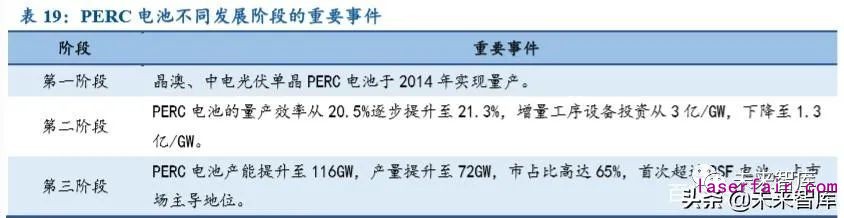

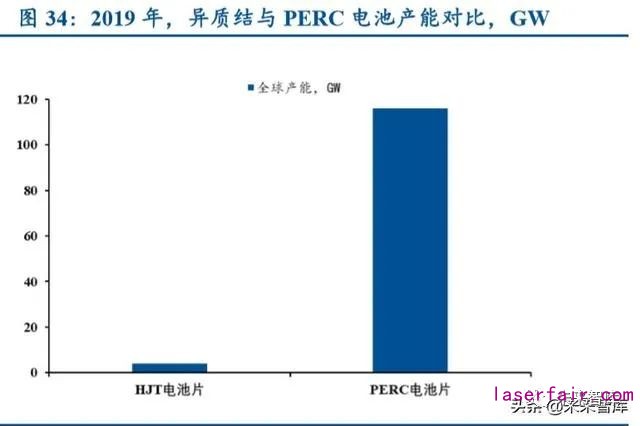

PERC 電池的產能和產量出現爆發式增長,逐漸占據電池市場的主導地位。兩年間, PERC 的產能擴張至 116GW,增幅達 301.4%,產量增加至 72GW,增幅達 302.2%。而在 2019 年,PERC 電池的市占比也首次超過常規鋁背場電池,達到 65%,占據市場的半壁江 山,遠超多家智庫預期。而鋁背場電池市占比僅為 31.5%,同比下降 28.5%。在這一階段, PERC 電池真正成為市場的主流產品,2019 年新投產的電池產線均為 PERC 電池,部分原 有普通單晶電池產線也逐步技改為 PERC 產線。

PERC 產能的爆發進一步刺激設備市場需求。這一階段,隨著關鍵設備國產化的推進,PERC 電池產線的投資成本持續降低,從 2018 年 42 萬元/MW 降至 2019 年 30.3 萬元/MW,同比下降約 27%。但由于產能規模的爆發式增長,市場規模仍呈現出倍速擴張的態勢。根據前文分析, 2018-2019 年,兩年間 PERC 電池增加的產能規模約為 70.1GW,參考 CPIA 以及愛旭的設備投資 數據,我們估計,市場的增量規模約為 207.54 億元,其中作為 PERC 產線核心設備的背鈍化和激 光開槽設備,市場規模分別達到 70.26/12.94 億元,背鈍化和激光設備需求進一步增強。

2、市場政策

光伏最新政策的出臺助推 PERC 市場份額的提升。“平價上網”是光伏產業發展中的核 心之義,2018 年出臺的“531 新政”和 2019 年出臺的“19 號文” ,進一步明確了“平價 上網”的政策目標。政策主要針對占用過多補貼資源的落后產能,著力解決行業內“低效產能過剩、高效產能不足”的結構性失衡問題,必然推動電池市場由粗放式發展轉向高效精細 化發展,為高效電池生產技術留出空間。

PERC 技術成為這一時期“平價上網”背景下的最優技術路徑。短期來看,在“531” 光伏政策的背景之下,2018 年下年半出現“應用領跑者計劃”搶裝潮,高效率 PERC 電池 供不應求,與常規單晶電池的價差持續拉開,8 月 0.1 元的價差在 11 月底擴大到 0.34 元。長期來看,PERC 技術于“光伏領跑者計劃”中應運而出,逐步發展,其作為高效產能的代 表,可以有效降低發電度電成本,順應了光伏行業“去補貼化”平價上網的發展趨勢。2018 年起,新建產線全部為 PERC 產線,原有產線也在加快 PERC 產線升級,以單晶 PERC 為 代表的高效電池的市場份額大幅提升。

3、效率和成本

這一時期,單晶 PERC 電池的平均轉換效率從 21.8%提升至 22.3%。工藝改善帶來的效率提高主要表現為漿料的改善,鋁漿可以支持諸如點線和虛線的圖案,最大限度減少背接觸面積,并保持較低的提及電阻。同時,除 SE(選擇性發射極)技術外,多主柵(MBB)技術,雙面 PERC 技術也逐漸成為 PERC 電池發展方向。根據亞化咨詢的數據,雙面 PERC 電池可在幾乎不增加成 本的前提下,帶來 10-25%的發電增益。

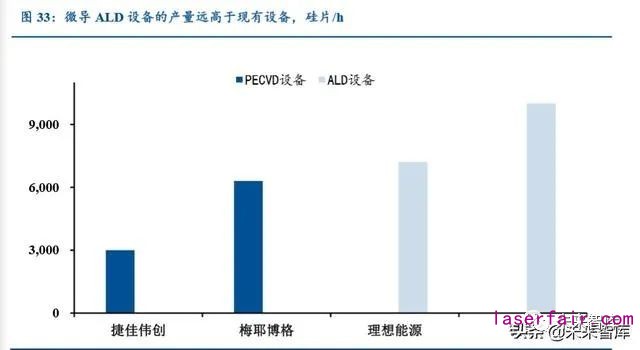

關鍵設備完成進口替代,設備投資持續降低,批量 ALD 設備的應用帶來規模效應,進 一步壓低單位成本。2018 年至 2019 年,受益于 PERC 電池生產線的關鍵設備完成進口替 代,設備投資大幅降低,2019 年通威向捷佳偉創采購的管式二合一 PECVD 設備,若按 4 年進行折舊,每年的設備攤銷僅為 2700 萬/GW,遠低于 2015 年晉能 5000 萬/GW 的數據。同時,批量 ALD 設備的研發和推出,使得單位時間所加工的硅片數量呈爆發式增長,2019 年江蘇微導的 ALD 設備最高硅片處理數量高達 1 萬片/h,而 上一階段主流 PECVD 設備的最 高硅片處理量僅為 3400 片/h,這種量級跨越式的量產能力變化迅速攤薄單瓦功率成本。

4、產能格局

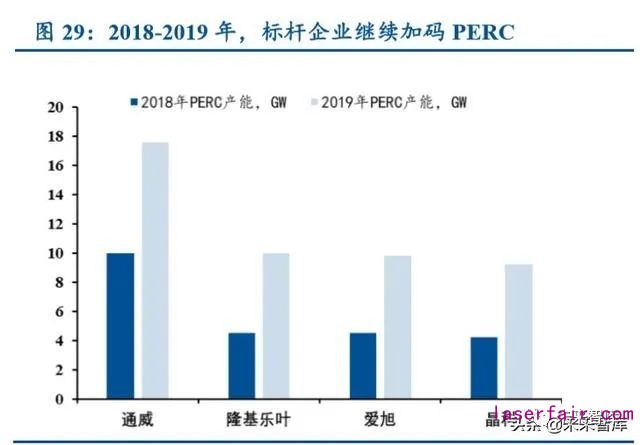

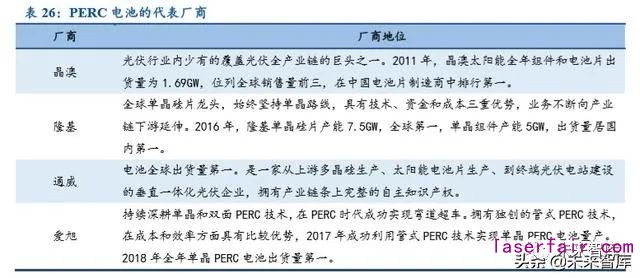

這一時期,電池頭部廠商利用自身經營優勢進一步擴大產能,預計未來產業集中度將進一步提高。光伏行業存在明顯的馬太效應,強者愈強,上游硅料和硅片環節已經呈現出多頭鼎立格局,電池環節正沿該方向發展。具體到 PERC 行業,2019 年,以通威、潤陽、隆基 樂葉、愛旭和晶科為代表的 PERC 產能前五大廠商,其 PERC 產能已占據全行業產能的 57.6%。

標桿企業是此輪產能擴張的主力。2018 年至 2019 年,通威作為全球最大的單晶 PERC 電池制造商,其產能從 9GW 擴張至 17.4GW,增幅約為 93%,而單晶 PERC 出貨量全球第 一的愛旭,其 PERC 產能則從 5.5GW 提升至 9.2GW,增幅約為 67.27%,硅片巨頭隆基的 產能則從 2018 年 4.5GW 擴展至 10GW,增幅約 122.22%。以上廠商切入 PERC 電池生產 的時間較早,在技術端占優,此番繼續加碼 PERC,意在夯實其規模優勢。

新秀企業彎道超車,產能比肩行業巨頭。以潤陽光伏和東方日升為代表的這類新秀企業, 雖然進入 PERC 電池行業較晚,但具備后發優勢。其舊有產能小,擴產以新建產線為主,生 產效率和生產成本均優于技改升級產線。2018年至2019 年,潤陽光伏的 PERC 產能從 2GW 暴增至 11GW,增幅達到 450%,產能直逼通威和愛旭。東方日升受益于海外訂單,PERC 產能從 2GW 增長至 5GW,增幅約為 150%,產能持續釋放,后勁十足。

5、工藝和設備

這一時期,設備的工藝相對穩定,設備領域主要表現出兩大趨勢,一是 ALD 設備的市 場份額有所增長,二是 PERC 的關鍵設備完成了國產化進程。

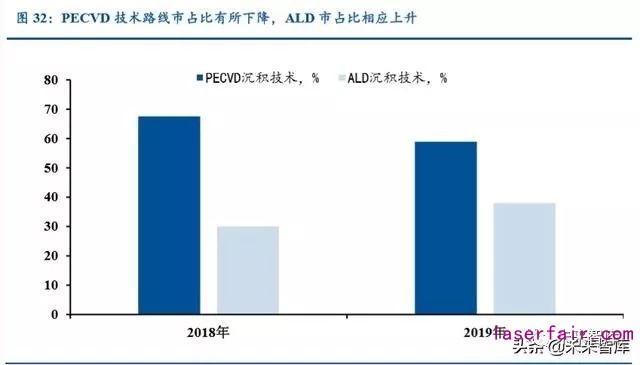

PECVD 工藝仍然作為這一時期的主流沉淀技術,但是 ALD 技術已強勢崛起。 2018 年, 新增的產能中有近 60%的產能采用 ALD 沉積技術。2018 至 2019 年,PECVD 技術的市占 比從 67.9%下滑至 58.9%,同比下滑 12.74%;ALD 技術的市占比從 30%提升至 38%,同比增長 26.67%。

微導 ALD 系統獲得光伏行業標桿客戶的批量訂單。在批量重復驗證中,微導 ALD 產線 的電池效率、EL 良率、設備稼動率、安全性能、產能和綜合使用成本等關鍵技術指標均超 越現有的主流國外技術,其中,最為矚目的是其超高的量產率,微導 2018 年提供的 ALD 系 統,每小時可以處理 6500 個硅片,19 年推出的設備量產能力則達到每小時 10000 個硅片。2018 年,微導獲得通威太陽能的訂單,為其新增 6GW 產能提供全部基于微導原子層沉積鈍 化技術的高效 PERC 電池鈍化裝備,微導在短短兩年內為全球光伏市場提供了近 20GW 的 高效電池量產設備。

捷佳偉創管式二合一 PECVD 設備得到電池巨頭認可。通威太陽能在 2018 年專業電池 廠商產能排名中居首,2019 年 4 月,通威成都四期 3.8GW 的高效晶硅電池項目進行招標, 捷佳偉創以管式氧化鋁二合一設備競標,雖然德國設備廠商 CT 在招標結束后告知通威,其 或與捷佳偉創有專利糾紛,但捷佳偉創以其專利文件證明設備的自主權利,最終成功獲得通 威超過 4 億的設備采購合同,訂單金額折合 1.05 億元/GW,同時,通威成都四期的 PERC 電池的背鈍化工藝將全部選用捷佳偉創管式 PECVD 氧化鋁二合一設備。捷佳偉創 PECVD 設備,有效證明了其在 PERC 增量市場中,獲取大量市場份額的能力。

PERC 電池激光加工設備市場集中度較高,帝爾激光作為行業內少數可以提供高效太陽 能電池激光加工綜合解決方案的企業,收入和在手訂單保持較高增速。客戶包括天合光能、 隆基股份(30.650, 0.12, 0.39%)、阿特斯太陽能、晶澳太陽能、東方日升等電池廠商。

三、 以 PERC 電池發展經驗為本,予異質結電池設備投資 以啟示

(一)試驗產能規模有限,規模化量產尚需過渡時間

參考 PERC 電池的量產進程,根據電池產能、產量,產品滲透率以及量產關鍵性事件, 我們可以將電池的發展歷程,大致概括為三個階段。第一階段,電池產能總量較小,以試驗產能為主,產量及產品滲透率幾乎可以忽略不計,在此期間,代表性的電池企業,相繼完成電池的試制,電池實現小規模量產,技術路線的可行性得到驗證;第二階段,電池產能快速增長,實現批量出貨,產能及產量均占據一定的市場份額。在此期間、技術領先的產業鏈龍頭企業紛紛入局電池。降本提效成為這一時期電池發展的主旋律,產品的利潤水平也開始逐步提升。第三階段,在高額利潤的驅動下,除已入局玩家外,具有技術優勢和品牌效應的二線廠商也開始大規模擴產,電池產能最終實現爆發式增長。而與之相對應,新型電池的滲透 率也大幅提升,最終超過傳統電池,一躍成為市場的主流產品。

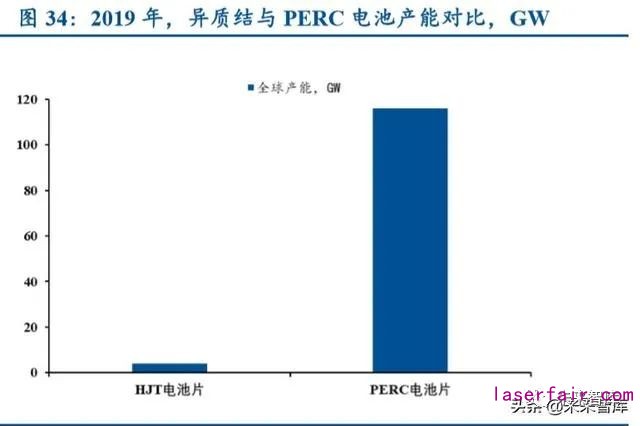

異質結電池發展或處于第一階段,當前正向第二階段逐步過渡。從產能角度,2019 年, 異質結電池的全球產能約 4GW,規劃產能約 20GW,產能占比不到 1.6%。從產量和產品滲 透率的角度,當前 PERC 電池和傳統 BSF 電池市占率達到 93.5%,排除其他 TOPCON 等 PERC+技術的市場空間,異質結電池的產品滲透率僅為 1.3%,滲透率極低。

從廠商量產進展的角度, 2016 年,鈞石率先建成國內首條擁有自主知識產權 100MW 高 效異質結生產線;2017 年,漢能和晉能就開始布局異質結電池生產線,現有產能約 120MW 和 100MW。2018 年,中智、國電投和阿特斯跟進,中智電力現有產能約 160MW,鈞石能 源 1GW 的高效異質結電池和組件工廠于 2018 年 2 季度投產,現有產能約 600MW。2019 年,鈞石能源和山煤共建 10GW 級異質結電池基地, 6 月份,電池巨頭通威第一片異質結 電 池下線。隨著各廠商異質結電池產線逐步落地,電池試產成功,參考上文的分析,我們認為, 當前異質結電池的產業化進展與2014年PERC電池較為相似,異質結電池或處于第一階段, 當前正向第二階段逐步過渡。

參考晶澳與中電光伏量產進程,PERC 電池從產線動工到產品量產大約需要兩年時間。在PERC 電池發展的第一階段,晶澳和中電光伏相繼成功量產:晶澳在 2012 年 6 月取得 PERC 技術 專利,2013 年 8 月完成 PERC 單晶電池的試制,2014 年 6 月成功量產 PERC 電池;中電光伏于 2013 年 6 月進行量產,2014 年 7 月實現批量化穩定生產。綜合來看,PERC 電池從產線動工到產品量產大約需要兩年時間。其中,從產線動工,以及技術研發到產線試產成功用時約一年,從產 線試產成功,通過調試,最終實現量產用時大約也需要一年。

國內異質結電池當前已實現了小批量生產,但規模量產仍需要一定時間。鈞石能源起步較早,作為設備供應商有研發和量產硅基薄膜太陽能電池生產線的經驗,于 2010 年開始研發高效單晶 異質結電池,在 2016 年建成 100MW 異質結生產線,效率突破 23%,在 2018 年 2 季度,鈞石 1GW 的高效異質結電池、組件工廠投產。通威在 2018 年年底啟動異質結電池研發產線,2019 年 6 月 正式運行,第一片異質結電池下線,轉換效率達到 23%。雖然國內異質結電池產業化已經取得了 階段性進展,實現小批量生產,但規模量產仍需要一定時間。其中,一方面,除了參考 PERC 電 池的歷史經驗外,另一方面,從產業鏈的角度,也存在兩方面的因素。

1) PERC 電池仍具備降本提效的空間,間接提高異質結電池的機會成本。雖然 PERC 技 術面臨效率瓶頸的壓力,但是通過相關技術疊加,如背鈍化、LDSE、FLDP 技術以及其他 各段工序的優化,優化后的 PERC 的電池未來有望實現 23.5%以上的轉換效率。從產業溝通情況看,目前規模化的新增產能仍以 PERC 電池為主,但同時也為 PERC 相關的技術升 級預留充足擴展空間。可見,PERC 電池仍具備降本提效的空間。這可能間接提高異質結電 池的機會成本,從而推遲異質結電池規模量產的時間節點。

2) 有別于 PERC 電池,異質結電池的技術生態仍有待建立。電池技術從傳統的鋁背場過 渡到 PERC,盡管技術路徑發生了變化,但電池本身的技術生態,無論是上游的硅片端,還 是下游的組件端,均沒有出現顯著的改變。然而,異質結作為全新一代的平臺型電池技術, 異質結電池的技術生態與上一代的 PERC 電池卻有著顯著的區別,仍有待建立,因此,異質 結電池規模量產的時間節點也可能晚于 PERC 電池。

(二)多維度降本提效有望打開電池利潤空間,推動電池產能擴張和 設備放量

參考 PERC 電池產業化歷程,高額利潤是產能擴張和設備放量的重要催化。根據前文 分析,2017 年,單晶 PERC 與單晶電池平均轉換效率差約為 1%,兩者的價差約為 0.25~0.35 元/W,扣除設備及有關材料的成本增量攤銷后,PERC 電池將會獲得 0.18-0.28 元/W 的高 額利潤。若對傳統產線進行改造,升級改造投資的回收期僅為 1-2 年。在高額利潤的刺激下, PERC 電池產能迅速擴張,帶動相關設備需求快速放量。2018-2019 年,國內累計新增 PERC 電池產能 87GW,設備市場的增量空間約為 207.54 億。

多維度降本提效有望打開異質結電池利潤空間,產能擴張和設備放量未來可期。在降本 方面,材料端和設備端都可有所作為:1)異質結電池低溫工藝下,硅片更易于實現薄片化 以降其成本;2)銀漿國產化和規模化生產會直接降低其價格,多主柵工藝也降低單片耗銀 量;3)靶材也逐步向國產化方向努力;4)設備進口替代降低投資成本,同時設備單位處理 能力提升,有效降低單瓦成本。在提效方面,作為原材料的銀漿和靶材有大幅優化的可能, 技術上異質結比 PERC 更具想象空間,如沉積方式從 PVD 專項 RPD 以及多主柵、光注入退火的疊加,甚至與鈣鈦礦電池結合形成疊層電池。若異質結電池最終實現 25%的轉換效率, 較升級后的 PERC 電池提升 1.5%的轉換效率,而增量的非硅成本控制在 0.07-0.1 元/W,考 慮到異質結組件的發電增益,則異質結電池的增量利潤有望高達 0.14-0.17 元,增量利潤空 間可觀。未來,隨著增量利潤的浮現,必將吸引更多資本入局異質結,群雄逐鹿,異質結的產能將進入新一輪擴張周期,由此帶來的對異質結設備的需求將進一步釋放,設備廠商將迎 來新的業績增長機遇。

(三)技術從少數廠家對外逐漸形成擴散,技術領先產業鏈龍頭企業 優勢明顯

PERC 電池競爭格局的演化呈現出兩個特點:1)產能中心從海外向國內轉移,國內 PERC 電池廠商逐漸占主導。以通威、愛旭為代表的電池廠商,逐漸替代 Solar World, SolarTech 等電池廠商,而產業化早期,產能和銷量均位列領先地位的臺灣廠商也逐漸被邊 緣化。2)在國內 PERC 電池發展過程中,技術從少數廠家對外逐漸形成擴散,技術領先的 產業鏈龍頭優勢明顯。第一階段,以晶澳、中電光伏為首的廠商掌握了 PERC 的核心技術,并率先實現量產;第二階段,產業鏈龍頭企業迅速跟進,加碼 PERC 電池,而新晉玩家也開 始押注 PERC;第三階段,電池頭部廠商利用自身經營優勢進一步擴大產能,少數新秀企業 晉身第一梯隊,最終實現彎道超車,行業集中度進一步提升。但回顧 PERC 發展的三階段, 從晶澳到隆基、通威,再到愛旭和東方日升,無一不是技術領先的產業鏈龍頭企業。而與 PERC 相比,異質結電池對于技術的要求更高,面臨技術挑戰更多,技術提效對于異質結的 推動作用更為顯著。因此,在技術升級為主線的量產過程中,技術沉淀較少的新晉企業恐怕 較難突圍。

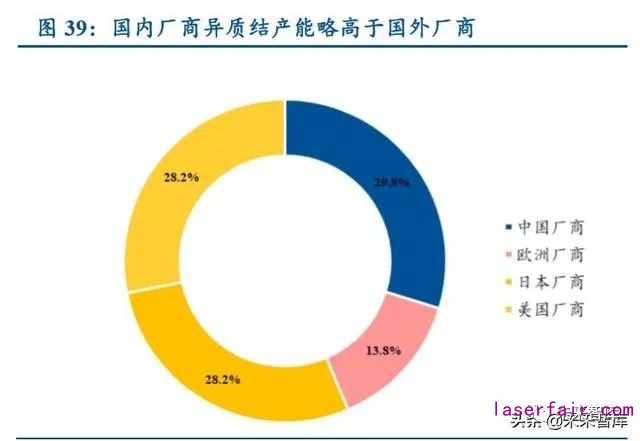

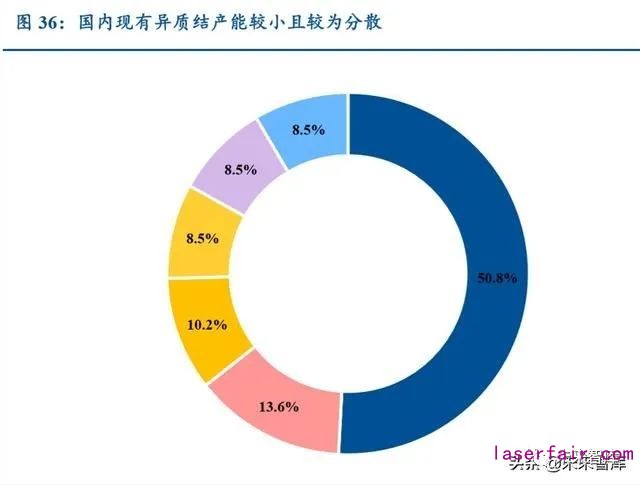

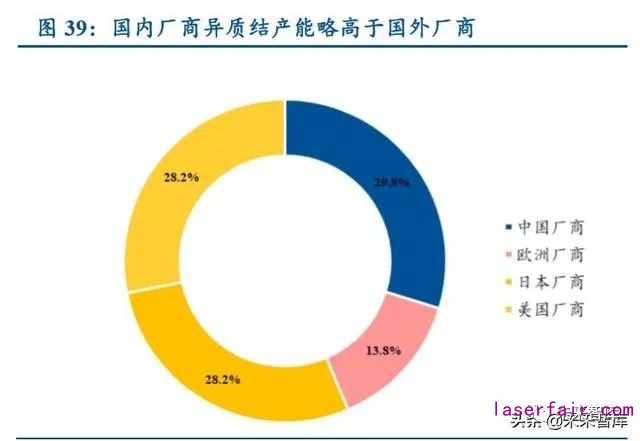

在異質結電池方面,國內廠商或已占據先機。PERC 電池逐步面臨效率瓶頸,倒逼國內 一線電池廠商提前布局下一代高效電池技術。根據 Taiyang News 2019 年 3 月的相關統計數 據,國內廠商產能在全球中的占比約為 29.8%,比例已略高于日本和歐美廠商,位居全球第 一。而隨著研發投入的持續加碼,無論是研發效率還是平均量產效率,國內電池廠商絲毫不 遜色于海外的電池廠商。可見,在異質結電池方面,國內廠商或已占據先機。

(四)進口替代為大勢所趨,國內設備廠商不斷彌合技術差距

PERC 電池核心設備的發展呈現出進口替代的趨勢,國內設備廠商不斷彌合技術差距。 在 PERC 電池發早期,國產設備與國外設備差距較大,核心設備完全被國外廠商壟斷,國產設備仍處于早期的試產和驗證階段;待進入第二階段,核心設備的供應商仍是海外廠商,但 憑借良好的產品性價比,國內設備廠商嶄露頭角,國產的 PECVD、ALD 和激光開槽設備逐 步獲得了市場的認可;到了第三階段,國產設備成為生產 PERC 電池的主流設備,PERC 的 核心設備實現進口替代。

異質結設備領域,國內外設備廠商差距縮小,設備國產化進程或將提速。國產 PECVD 現已進入異質結試驗線的供應體系,在沉積本征和摻雜非晶硅薄膜環節,理想萬里暉提供的 PECVD 設備在備受好評,邁為股份(195.290,-0.71, -0.36%)也不斷精進其 PERCVD 設備;在沉積 TCO 薄膜環節, 鈞石能源的 PVD 設備已經入大規模生產應用,捷佳偉創在獲得 RPD 等離子槍專利授權后, 打破臺灣廠商 Archers 作為 RPD 工藝唯一供應商的壟斷。

1) 理想萬里暉:國內 PECVD 先行者。早在 PERC 電池發展的初期,公司便已投身于異 質結 PECVD 設備的開發,公司開發的設備具有抽屜式反應腔和雙真空反應腔等優勢,適用 于從中試線的研發到產業化的全過程。2017 年 10 月,公司首臺異質結電池量產型 PECVD 順利交付、打破國外廠商壟斷異質結核心 PECVD 設備供應的局面;2019 年 1 月,公司戰 勝戰勝美國應材、歐洲梅耶博格、日本真空等競爭對手,成功中標通威 100MW 異質結項目, 2019 年 4 月,公司首臺異質結疊層 PECVD 設備正式啟運,6 月實現第一片電池出片

2) 邁為股份:領先的國產設備廠商,PECVD 和激光切割設備同時發力。為通威 250MW 異質結試驗產線提供核心 PECVD 設備。其 PECVD 真空鍍膜設備采用線性排布方式,通過 創新硅片傳送方式以實現超大產能,可根據電源功率、氣壓、氣體流量調節沉積成膜厚度。同時,邁為也在研發一種激光無損切割機,主要針對異質結電池,可將切割前后的效率差控 制在 0.3%左右,為異質結疊瓦組件應用提供基礎。

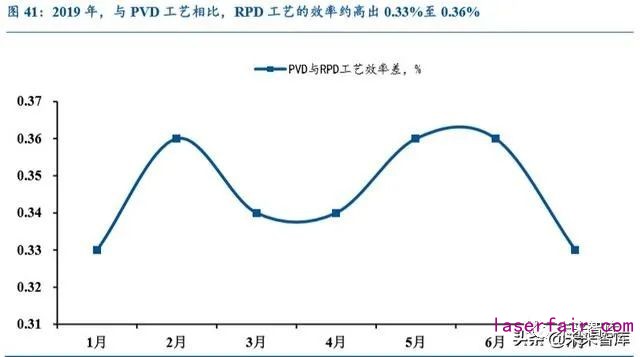

在沉積 TCO 薄膜環節, RPD 工藝應用潛力巨大。PVD 工藝是當前沉積 TCO 薄膜的 主流技術路線,在薄膜電池領域應用較為廣泛,工藝比較成熟,成本相對較低。相比 PVD 技術,雖然 RPD 工藝成本較高,但采用 RPD 技術可使效率提高大約 0.3-0.5%。參考 PERC電池的背鈍化工藝逐步從 PECVD 轉向 ALD 的經驗,隨著 RPD 工藝的成本問題逐步得到解 決,RPD 將有望成為更為主流的技術路徑。

捷佳偉創 RPD 設備已進入推廣階段,提前卡位 RPD 設備獲得先發優勢。捷佳偉創在 RPD 等離子搶專利授權后,成功打破臺灣廠商 Archers 對 RPD 工藝的壟斷,RPD 設備實現 突破。其在 2019 年 SENC 上推出的 RPD 設備可達 3000 片/h,研發的 RPD5500 設備毛產 能可達到 5500 片/時,開機時間達 90%。同時,捷佳偉創深度綁定下游電池行業龍頭客戶, 在通威異質結試驗產線上,捷佳偉創作為核心工藝設備供應商,提供了濕法制程、RPD 制 程、金屬化制程三道工序的核心裝備。隨著 RPD 設備應用的不斷推廣,公司也有望從中受 益。

(五)參考 PERC 產能的擴產數據,異質結電池設備市場規模空前 廣闊

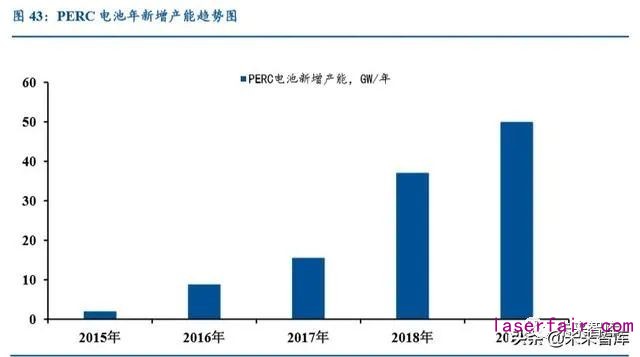

PERC 電池新增產能峰值約為 50GW,異質結電池的峰值或將達到 60GW。PERC 電池 量產的可能性在第一階得到驗證,隨后,PERC 的產能迅速擴張,在第二階段 2015-2017 年中,年新增產能約為 2/9/16GW,在進入第三階段后,PERC 電池的產能進一步爆發, 2018 年 PERC 電池的新增產能約為 37GW,2019 年出現峰值,新增產能約為 50GW。當前,電 池片需求量約 140-150GW,未來產能累計保有量可能會進一步增加,如果未來異質結對 PERC 形成完全替代,預計其峰值或將超過 60GW。

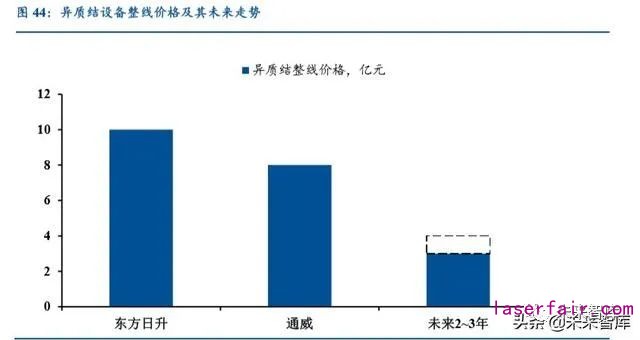

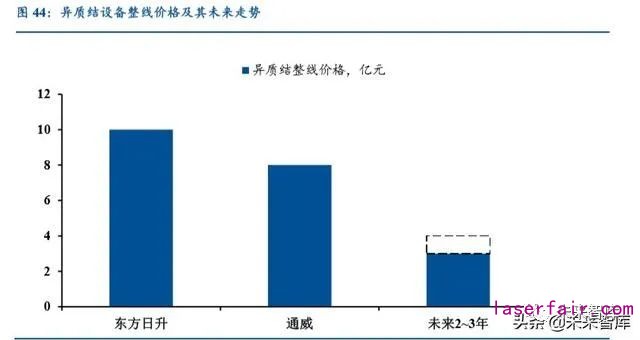

異質結產能的爆發帶來設備市場繁榮,設備進口替代是異質結產能得以爆發的關鍵因素, 因此在異質結的擴張中,國產設備大有可為。東方日升異質結產線全部使用進口設備,1GW 產能在 10 億元左右,通威將三個環節的設備替換為捷佳偉創的設備,造價降低為 8 億元。未來隨著設備國產化進一步實現,設備造價降低伴隨設備產能增強,異質結電池的產線造價 或可降至 3-4 億元/GW。未來,異質結產能爆發之時,根據估算,市場規模或達 180-240 億 元,其中清洗制絨設備約 13.5-18 億元;非晶硅沉積設備約 72-96 億元;TCO 鍍膜設備約 49.5-66 億元;絲印燒結設備約 31.5-42 億元;其他輔助設備約 12.5-18 億元。各環節,尤 其是非晶硅沉積環節,市場空間增量可觀,提前布局異質結的設備廠商必將收割大量市場份 額。

四、投資建議(略,參見報告原文)

復盤十年 PERC 電池的發展歷程,我們認為,作為下一代新型高效電池技術,異質結電池正處于小批量生產向規模化量產過渡階段,市場前景廣闊,技術領先的國內廠商有望占據先機,奪得頭籌。而隨著國內外電池設備的技術差距逐步縮小,憑借良好的產品性價比以及便捷的本土配套服務,國內設備廠商具備較大發展潛力。綜合考慮技術水平、客戶資源以及產品系列等因素, 重點推薦異質結國產設備龍頭企業捷佳偉創、邁為股份。

轉載請注明出處。

相關文章

相關文章

熱門資訊

熱門資訊

精彩導讀

精彩導讀

關注我們

關注我們