光學行業總體發展情況

據中國光學光電子行業協會光學元件與儀器分會不完全統計,2019年度光學元器件行業實現營業收入約1500億元人民幣,同比增長30%以上。中國境內從事光學材料、光學鏡片及鏡頭、鏡頭模組以及下游的望遠鏡、顯微鏡等直接光學產品的企業數量達到3000余家。智能手機、安防監控、車載鏡頭這三大領域對光學元器件的市場需求最大,需求合計占到總營收的80%左右,以AR、VR、運動攝像等新興市場的需求量持續增長,而傳統的單反相機、投影、醫療、機器視覺、天文、軍用航天等領域的需求相對穩定。

按照上下游來細分,2019年度光學上游的光學材料市場規模為30億元左右,同比基本持平;光學中游的光學鏡片、鏡頭及模組等元器件的市場規模達到1300億元,比2018年度增長30%以上,其中智能手機用光學元組件的市場規模超過900億元;光學下游的各類光學儀器如望遠鏡、顯微鏡等的市場規模約為170億元。

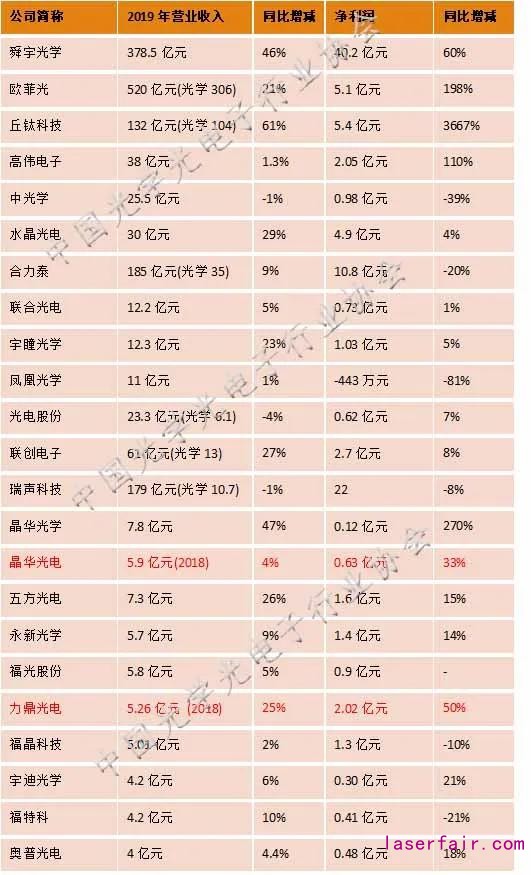

中國境內主要的光學企業市場營收情況見下表,受到多攝像頭、三維感測(3DSensing)、屏下指紋識別、折疊屏、5G通信等等多種新功能帶動,2019年度智能手機市場回暖,以供應手機鏡頭及模組為主業的舜宇光學、歐菲光、丘鈦科技等企業的光學業務得到大幅增長(40%以上),而安防監控市場雖穩步增長,但由于市場競爭者眾多,且供應安防監控鏡頭及元件的龍頭企業如聯合光電、福光股份、宇瞳光學等的規模及實力相差不大,尚未形成如手機攝像頭領域的強者恒強的格局,相比手機攝像頭領域的增長稍遜,而以供應單反相機、投影設備、醫療航天等傳統行業的光學企業,其營收增長均不超過10%。

上游光學材料市場

光學材料是整個光學產業的基礎和重要組成部分,光學玻璃在所有光學材料中用途最廣且市場份額最大,2019年度光學材料30億元左右的市場規模中,光學玻璃占據90%以上份額。光學玻璃經過多年的發展已經處于成熟期,全球的光學玻璃市場呈現產能過剩和競爭加劇的基本態勢,市場需求增長不大。由于智能手機、安防監控等對光學材料需求最大的行業的光學鏡頭多為塑膠材質,且市場需求量逐年增加,光學塑料及其元件市場處于持續增長期。隨著智能消費品產品不斷升級,以及城市安防、汽車安全輔助、運動攝像等新興市場的不斷發展,對高透過率、高均勻性、特殊性能的光學玻璃,以及紅外材料、激光玻璃、光纖材料等高端光學材料的需求不斷增長,且精密壓型產品的市場容量越來越大,已經形成了一定的產業規模。

中國境內具有一定規模的從事光學玻璃等材料業務的企事業有30家左右,其中成都光明光電股份有限公司為國內光學材料龍頭企業,占總體市場規模的70%左右,其余企業的年度營收規模大多在10億元人民幣以下。市場上中低端的光學玻璃競爭激烈,而高透過率、高均勻性、特殊性能的高端環保光學玻璃仍由日本、德國等國的幾家大公司生產,如日本的HOYA公司,OHARA公司,德國的肖特公司,美國的CONRING公司,英國的Pilkington等。中國雖然已經是世界上最大的光學玻璃產銷市場,但是在生產技術,產品質量穩定性和新產品開發方面與國外仍存在一定差距。

中游光學元器件市場

將光學玻璃等材料通過冷加工磨制成特定的光學鏡片等元件的過程稱為光學冷加工,該細分領域技術含量較低,中國境內從業企業數量多且規模普遍較小;為實現不同的功能,光學元件的表面需要進行光學鍍膜,這些薄膜賦予光學元件各種使用性能,在實現光學儀器的功能和影響光學儀器的質量方面起著重要的或者決定性的作用。產業鏈再往下移則是光學鏡頭,光學鏡頭的制造涉及光學、機械、電子和軟件等多個領域,屬于高度精密產品,中國境內從業企業數量較少且產品以中低端為主。在高分辨率定焦、大倍率變焦、超高清、光學防抖、安防監控一體機鏡頭等中高端光學鏡頭方面,以舜宇光學、聯合光電、宇瞳光學等為代表的國內企業經過多年的持續研發積累,逐步打破了日本、德國等國家的技術壟斷。

隨著智能手機的爆發式發展和普及,智能手機用光學元件及鏡頭市場已成為整個光學領域市值最大、技術革新快且頻繁的領域,智能手機用光學元件及鏡頭占據整個光學市場份額超過70%,其次為安防監控鏡頭、車載鏡頭、機器視覺鏡頭等。

物聯網、云計算、大數據、人工智能為代表的新一代信息技術快速發展,人類社會從傳統信息社會向智能社會過渡。物聯網、人工智能信息系統將視頻圖像信息作為重要的數據來源,為光學鏡頭使用場景帶來了更大的市場空間。新一代信息技術為保證對信息數據運算的精度和效率,對光學鏡頭可靠性和成像質量提出更高的要求,促使鏡頭企業的技術加速升級。光學鏡頭的應用領域不斷拓寬;如作為光信號的主要采集部件,光學鏡頭已成為AI識別、投影視訊、智能家居、汽車電子、虛擬現實、激光投影、3D結構光等新興終端電子產品的重要組件,鏡頭成像質量也已成為影響用戶體驗的最核心因素之一;以智能移動終端為載體的新型光學鏡頭產品和影像模組產品(應用于手機、可穿戴相機、車載電子、全景相機、AR/VR產品的鏡頭和影像模組)迎來了發展的機會,未來下游新興應用領域市場需求的強勁增長將帶動國產光學鏡頭的技術和產業進步。

中游砥柱-手機攝像頭

2019年度國內外不確定因素較多,經濟下行壓力持續加大,消費電子行業出現周期性下滑。IDC數據顯示,2019年全球智能手機總出貨量為13.71億部,同比下降2.3%;中國信通院數據顯示,2019年國內手機市場總出貨量為3.89億部,同比下降6.2%。

全球智能手機市場競爭激烈,行業創新不斷,主流品牌手機陸續推出搭載多攝像頭、3DSensing、屏下指紋識別、折疊屏等多種功能的新機型,吸引了消費者的熱切關注。同時,隨著各國5G網絡建設的不斷推進,主流品牌手機相繼發布5G智能手機,2019年全球5G智能手機出貨量達到1900萬部。5G手機的推出不僅刺激了消費者的換機熱情,也加速推動了新技術的普及滲透。

光學攝像頭作為消費電子終端體驗升級最重要的方向之一,手機廠商紛紛跟進超高清、超廣角、高倍變焦等性能的高端攝像頭,并在頭部廠商手機后置多攝趨勢的帶動下,多攝的滲透不斷加速,手機攝像頭模組及光學鏡頭的出貨量不斷上升。據counterpoint的分析,2019年智能手機三攝滲透率為15%,有望于2021年突破50%。

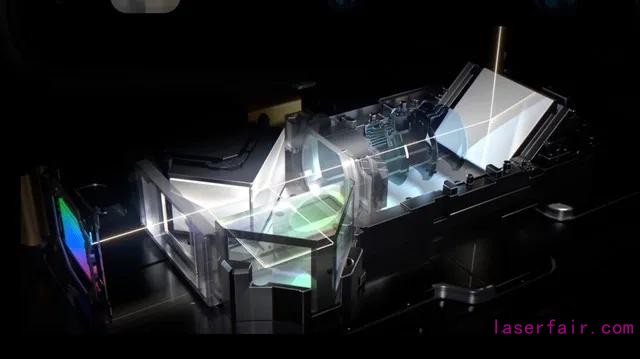

鏡頭是攝像頭模組的重要組成部分,是決定拍照畫質的要素,隨著智能手機攝像頭像素的持續提高,光學鏡頭從初期的2到4片塑料鏡頭,發展到6片、7片塑膠鏡頭。在不斷創新高的攝像頭像素及手機輕薄化需求推動下,手機攝像模組企業持續優化封裝結構,推出超薄、超小型化封裝工藝,部分手機廠商采用了潛望式鏡頭結構作為解決方案,玻璃和塑料混合的塑混合鏡頭也逐步滲透。

玻塑混合鏡頭是在原來塑料鏡片構成的鏡頭的基礎上,將其中一片塑料鏡片替換成玻璃鏡片,進而構成玻塑混合鏡頭。由于玻璃鏡頭相對塑膠鏡頭有比較顯著的光學特性,尤其是在折射率、耐磨性、耐高溫性等方面,玻塑混合鏡頭結合了玻璃鏡頭和塑料鏡頭的優點,能夠減少鏡頭厚度和失真率、提高成像清晰度和光圈尺寸。玻塑混合鏡頭已在監控安防、數碼相機、單反相機等廣泛應用,隨著玻塑混合成本的下降,將有望在高端旗艦機型主攝中取得應用。

在多攝滲透的過程中,具備立體感測功能的3D Sensing攝像頭也走進了消費者中。目前市面上3D Sensing共有三種主流技術:結構光、ToF、雙目立體視覺。ToF作為3D Sensing的其中一種方案,由于其測量距離長,成本低,功耗不高的等優勢,已經被多個手機品牌使用。

隨著智能手機AR/VR等新硬件逐步崛起并趨于成熟,TrendForce預測,未來幾年3DSensing市場規模將呈幾何式增長,到2020年,3D Sensing市場規模可達到108.49億美元。ToF技術的量產落地應用,結合AR/VR相關產品,有巨大的應用想象空間,有望加速AR、VR時代的到來。根據TSR的預測,采用后置ToF的智能手機出貨量在2020至2022年將分別達到1.5億部、2.5億部、3.5億部,呈現快速增長的態勢。

隨著手機拍照性能的不斷升級,潛望式鏡頭、3D感測鏡頭、玻塑混合鏡頭等開始逐步滲透,成為光學鏡頭發展的新動力。目前國內智能手機朝48M/64M高像素、多攝像頭、生物識別(深度感知和屏下指紋)方向發展,對手機鏡頭和影像模組的市場需求仍將進一步擴大。

在手機拍照功能興起時國內出現大批攝像頭供應廠商,經過多年激烈的市場競爭,手機鏡頭以及鏡頭模組市場逐步集中,中小品牌生存空間逐漸被壓縮。2019年度手機鏡頭市場的主要供應商如下:

下游三甲之--手機攝像頭模組

手機攝像頭模組廠商主要集中在中國大陸、日韓等國家和地區,鏡頭廠商則主要集中在中國大陸和臺灣地區。指紋識別模組廠商主要分布在中國大陸和臺灣。

智能手機爆發式發展初期,智能手機攝像頭模組大部分是由三星電機、PARTRON、MCNEX等韓國廠商供應,國內手機品牌的快速崛起為攝像頭上下游的零部件提供了非常廣闊的發展空間,手機生產企業為了更快的實現市場占有率,在上下游戰略布局,以達到控制成本的優勢。國內攝像頭模組廠商因成本優勢逐步替代國外廠商,成為市場的主力。

國內市場上具備單攝像頭模組量產能力的廠商較多。雙攝像頭模組技術壁壘有所提升,能大規模量產供貨的廠商包括歐菲光、舜宇光學和立景創新,以及日韓廠商LGInnotek、SHARP和SEMCO等。進一步升級到多攝像頭模組后,大規模量產的技術壁壘則更高,目前已實現量產和供貨的廠商較少,主要為歐菲光、舜宇光學和立景創新。在多攝滲透加速的情況下,市場對鏡頭的需求將進一步加大,由于手機鏡頭領域的行業壁壘高,目前主要的鏡頭供應商有大立光和舜宇光學等,大立光優勢主要集中在塑膠鏡頭領域,大陸地區鏡頭廠商當前已實現玻塑混合鏡頭的量產。

手機攝像模組市場與攝像頭市場類似,產能逐步向龍頭企業集中,市場份額逐步穩定。2019年度手機攝像模組市場的主要供應商如下:

下游三甲之-車載鏡頭

受益于互聯網和自動駕駛的迅速發展,智能汽車將從現有的L1、L2為主的高級輔助駕駛進一步升級為L3高級自動駕駛及部分場景下的L4全自動駕駛,車載鏡頭市場前景廣闊。據Mordor Intelligence的統計數據,2019年全球車載鏡頭市場出貨量約1.45億只,同比增速超過40%,2020年預計出貨量將能夠達到1.79億只,對應89億市場規模。

涉足車載鏡頭行業的企業大多是傳統的相機鏡頭生產商,包括Sekonix、Fujifilm、舜宇光學、大立光、玉晶光、聯合光電、先進光、亞光、佳凌等企業。在車載鏡頭市場中,舜宇光學的鏡頭出貨量穩居全球第一位。舜宇光學從2004年開始布局車載鏡頭市場,2012年開始做到了全球車載鏡頭出貨量的第一并保持至今。

無人駕駛以及車聯網技術的進一步發展將給駕乘體驗帶來深刻變革,并推動汽車的不斷更新換代。在政策、互聯網跨界競爭和消費者需求等因素的驅動下,高級駕駛輔助系統的滲透率繼續快速提升,并成為汽車電子市場增長最快領域之一。車載攝像頭作為車載成像和傳感系統的重要零部件之一,未來幾年仍將保持快速增長。

下游三甲之-安防監控

根據TSR2018年版《Marketing Analysis of Lens Units Markets》調查報告,全球安防視頻監控鏡頭市場將保持穩步增長,2018年全球市場銷量2.52億顆,同比2017年增長35.6%,預計2022年全球市場銷量將達到3.3億顆,未來4年平均增長率達到8%/年。

近年來,隨著國內安防視頻監控行業的快速發展,吸引了眾多國內外安防監控企業加入競爭,行業競爭日趨激烈。從競爭環境來看,國際跨國公司如騰龍、富士能/富士龍等企業在安防監控高端市場中占據一定的市場地位,而在定焦、低像素等中低端鏡頭方面則市場競爭較為充分,中國企業占有很大的市場份額。

中國的監控攝像機鏡頭的主要供應商分別為宇瞳光學、舜宇光學、聯合光電和福光股份。視頻監控的下游應用主要是平安城市、智能交通、智能樓宇等,在AI、大數據、物聯網、5G等多項技術的驅動下,這些領域將處于較快發展階段并拓寬新的應用范圍,行業將保持較快增長趨勢。

在安防監控領域,隨著高清化、網絡化、智能化的逐漸普及,視頻監控正步入智能分析的深度應用階段,并有賴于安防鏡頭提供全面的、高清的視頻數據以支持信息的準確分析,光學變焦、大倍率、大廣角、小型輕量化等技術廣泛使用。智慧城市、平安城市、智慧社區、雪亮工程等是國家重點建設項目,安防鏡頭將受益于項目的建設實現快速增長。

下游新貴之-智能投影市場

據IDC公布的《IDC 2019年第四季度中國投影機市場跟蹤報告》,2019年中國投影機市場總出貨量累計達到462萬臺,同比增長6.3%。IDC預計到2024年,中國投影機市場的五年復合增長率仍將超過14%。2019年家用消費投影機出貨量超過279萬臺,同比增長23%。

家用投影儀很大一部分是智能投影儀。智能化發展使得微型投影儀擺脫了傳統投影產品功能單一的形象。除了具有大屏投影顯示的功能,還擁有了上網、游戲、影視、3D、Wi-Fi 等多種功能,將原本只應用于商務、教育、辦公領域的終端產品,延伸至家庭娛樂、大眾消費領域,成為了功能豐富、便攜、易用的娛樂終端,展現出一機多用的特點,從而促進了市場需求的增加。此外,隨著微型投影技術的逐步成熟,微型投影儀憑借微小的體積被嵌入到智能手機、數碼相機、平板電腦、筆記本等消費類電子產品中,將這些小屏幕設備的屏幕放大,增強用戶體驗感。

智能投影儀與傳統投影儀相比,無論在外觀和操作方式上、便攜性還是在用戶體驗操作上,效果都優于傳統投影儀,且產品不斷升級,能更好的滿足消費者的需求,市場前景看好。投影機市場的持續增長會帶動上游投影鏡頭出貨量的增長,相關企業將獲益。

除了上述市場比重最大的手機攝像模組、車載鏡頭、安防監控外,光學元器件還廣泛應用于醫療、天文、通信、工業檢測、航空航天、國防等領域,這些領域對光學元器件的需求較為穩定,市場變化不大。在物聯網、云計算、大數據、人工智能為代表的新一代信息技術蓬勃發展的背景下,視頻圖像信息將會成為未來最重要的數據來源,設想一下不久的將來,AI識別、遠程視訊、智能家居、汽車影像、AR/VR、智能投影、民用航拍等等逐步進入人類生活并普及,光學元器件的應用領域將拓展到人類生活的方方面面,光學大有可為。

轉載請注明出處。

相關文章

相關文章

熱門資訊

熱門資訊

精彩導讀

精彩導讀

關注我們

關注我們